今回は、全世界株式を対象とする投資信託について調べてみようと思います。

自分も毎月5万円積み立ててますしね。内容もよく知らないで…。

たぶん自分が積み立ててるやつ以外にもあるだろうし、いろいろと調べてみます。

良いのがあれば乗り換えるかも?

目次

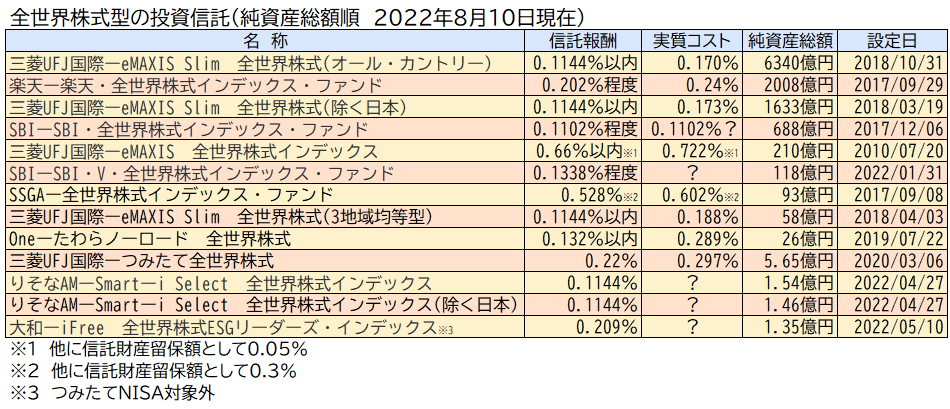

全世界株式の投資信託は13個あった。

例によってSBI証券での取り扱いがあるものから紹介。楽天は嫌い。

投資信託のところで「全世界」で検索すると14個ありましたが、1つは債券型だったので除外しています。

という事で以下の13個ありました。

Excelで作ってキャプチャして載せてるのですが、なんかぼやける…。

Excelで作ってキャプチャして載せてるのですが、なんかぼやける…。

実質コストに関しては各運用会社の「交付運用報告書」を見て計算してるのですが、正直自信がありません…。まあ「このくらい」という感じで。

「りそなAM~」は2つとも、交付運用報告書は「現在公開されていません」となっていて確認できませんでした。なんで?

「大和ーiFree~」はまだ出来て日が浅いので分からないですね。

13個中12個はつみたてNISAの対象ですが、一番下の「大和ーiFree~」だけ対象外でした。まだ出来たばかりだからかな?分かりません。

という事で、数が思ったより多かったので一つずつ簡単に見ていきます。順番は純資産総額の高い方から。

それぞれの内容と私見です。

最近覚えた折り畳み式。

三菱UFJ国際-eMAXIS Slim 全世界株式(オール・カントリー)

通称「オルカン」。オルカンというと全世界株式型投資信託全般のことを言うのかと思ってましたけど、正確にはこの投資信託の事を指すんですね。

〇目論見書です(PDFが開きます)

〇信託報酬は0.1144%以内。現在は信託報酬は0.11346%くらいみたいです。

実質コストは0.17%くらい。

〇純資産総額は約6340億円。13個のうちでは圧倒的ですね。

〇ベンチマークは「MSCIオール・カントリー・ワールド・インデックス(配当込み、円換算ベース)」

・先進国株式は「MSCIコクサイ・インデックス(配当込み、円換算ベース)」(83.3%)

・新興国株式は「MSCIエマージング・マーケット・インデックス(配当込み、円換算ベース)」(11.1%)

・日本株式は「MSCI ジャパン・インデックス(配当込み)」(5.4%)

に連動するマザーファンドを投資対象としてるそうです。

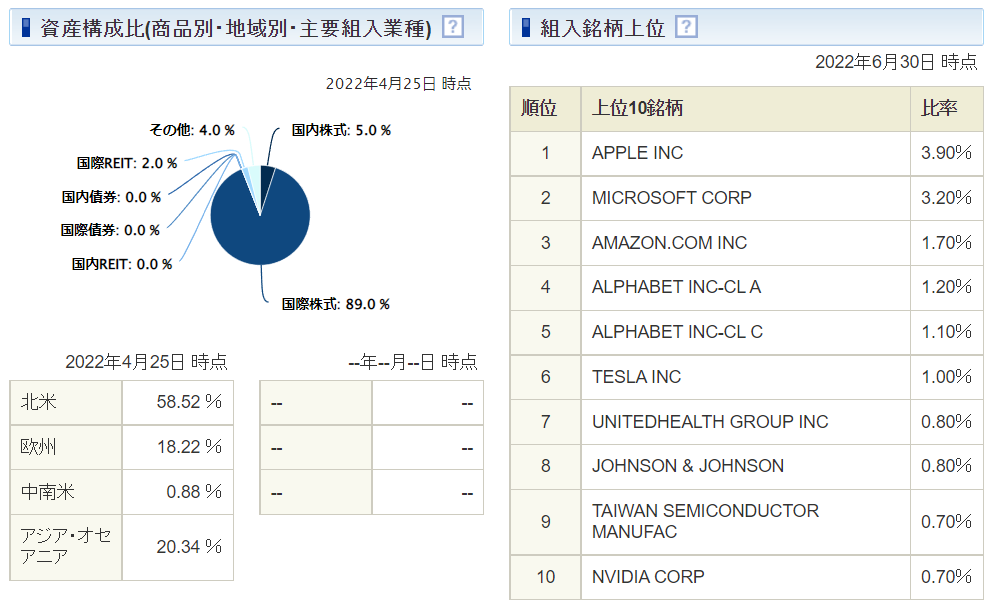

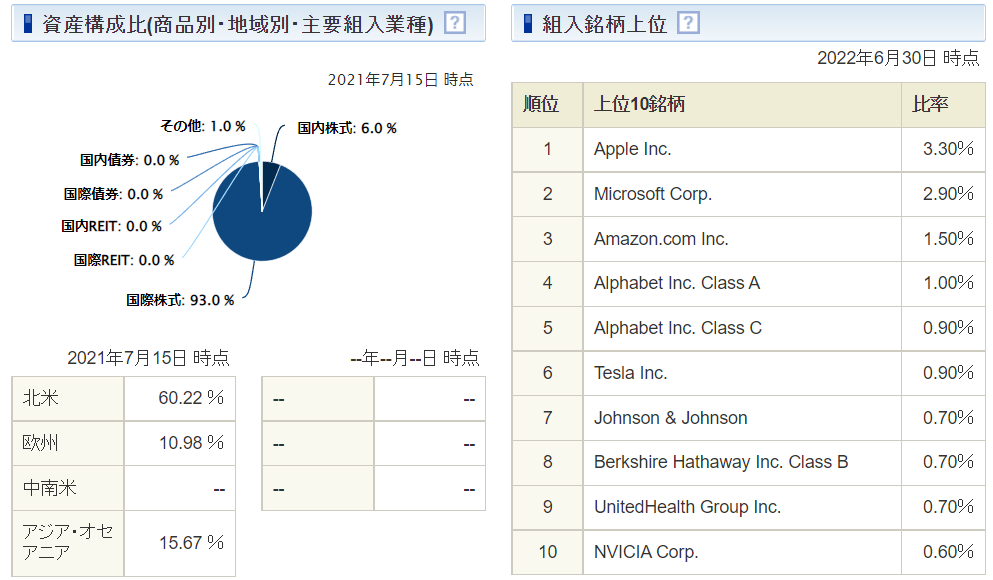

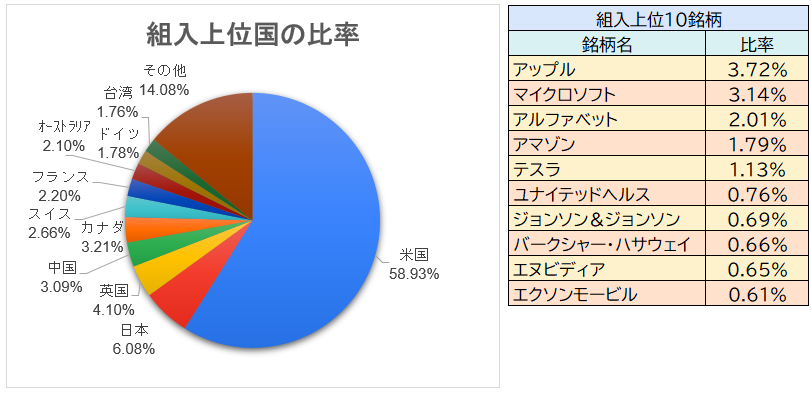

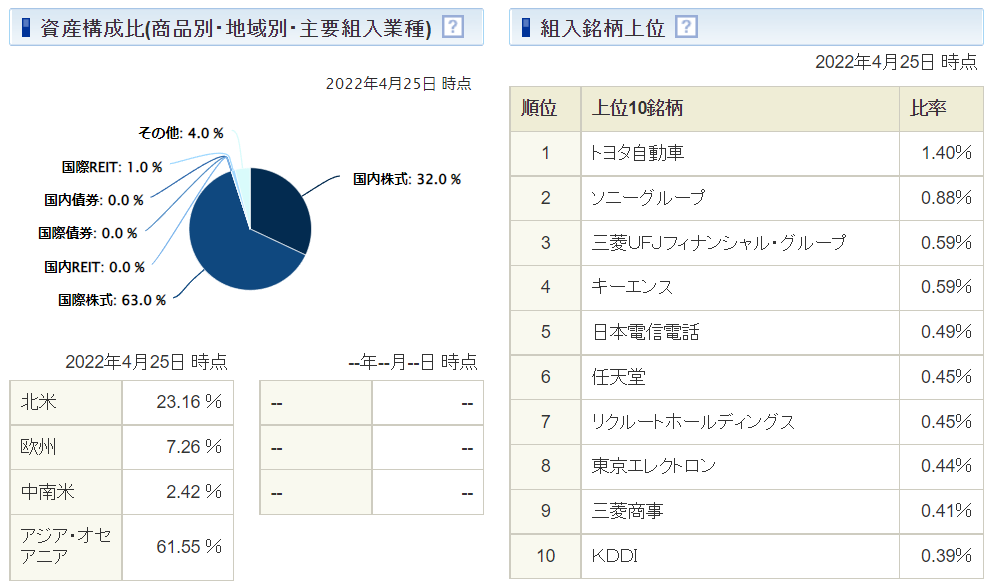

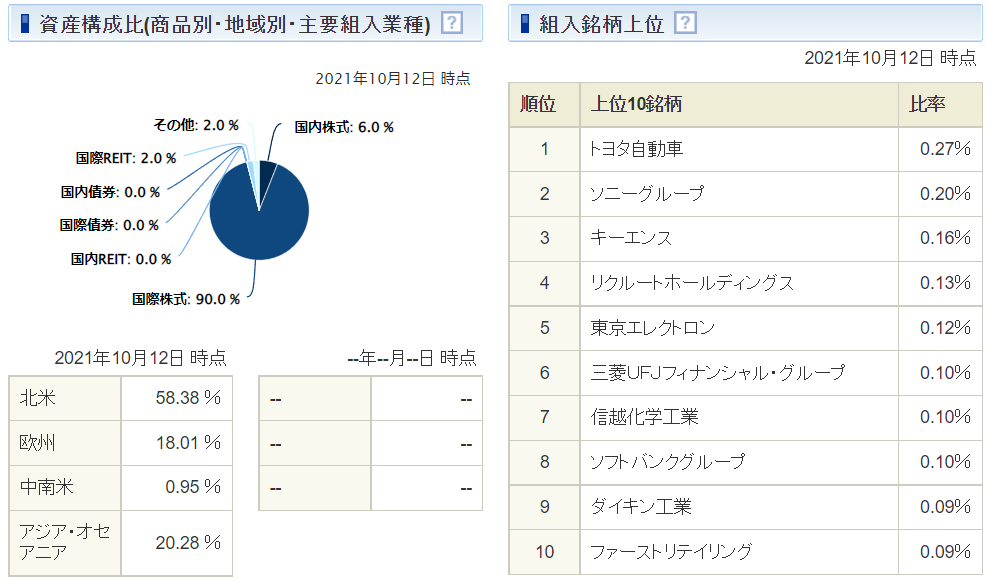

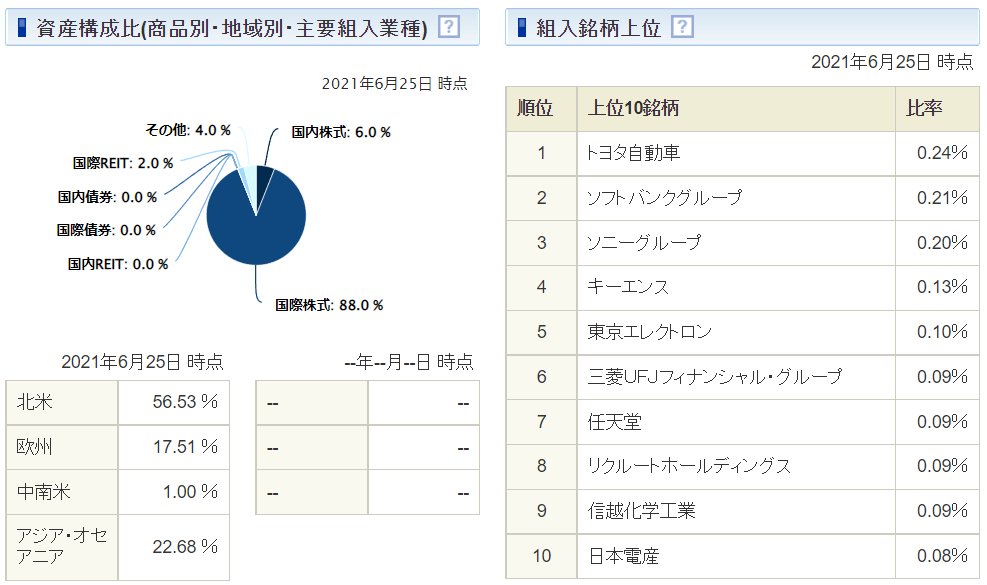

〇資産構成比など

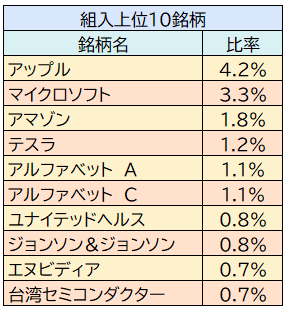

出典:SBI証券

出典:SBI証券

上位10銘柄を見ると、ほぼS&P500と同じなんですね。比率がそれぞれ半分くらいになってるけど。(こっちも参照→S&P500について)

全世界ではありますが6割がアメリカ。債権は0。REITは2%だけ入ってますね。

〇設定日以来のチャート

出典:SBI証券

出典:SBI証券

2018年10月31日を基準とすると、2022年8月10日時点で約1.71倍。同じ期間でS&P500を見ると約1.98倍ちょっと(円換算)。

ん~、さかのぼってみると更に差はあるでしょうしね…。

まあでもこれからも同じ状況が続くとも限らないし。たぶん続くと思いますけど…。

他の投資信託を見る時には、この「オルカン」を基準に見ていくことになるかな?

楽天ー楽天・全世界株式インデックス・ファンド

愛称は「楽天・バンガード・ファンド(全世界株式)」だそうです。

〇目論見書です(PDFが開きます)

〇信託報酬は0.202%程度。全世界株式インデックス型で0.2%超えてるのはまず対象にはならないですね…。

実質コストは0.24%くらい。

〇純資産総額は約2008億円で、上のオルカンの3分の1程度。

こちらの方が1年ほど早く出てるんですけどね。みんな乗り換えたのかな?

〇ベンチマークは「FTSEグローバル・オールキャップ・インデックス(円換算ベース)」

実質的には

・「バンガード・トータル・ワールド・ストックETF」(VT)

・「バンガード・トータル・ストック・マーケットETF」(VTI)

・「バンガード・トータル・インターナショナル・ストックETF」(VXUS)

の3つを投資対象にしているそうです。

〇資産構成比など

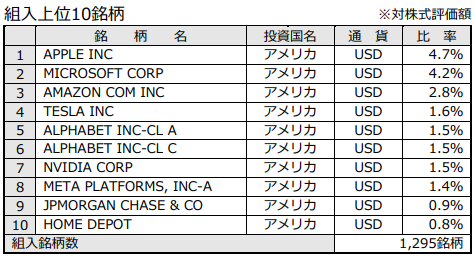

構成銘柄はオルカンとほぼ同じ。というか、こちらはまんまS&P500の上位10銘柄と同じですね。

こちらはREITはなし。ほぼ純粋に株式だけで構成されてるんですね。わかりやすい。

〇設定日以来のチャート

2019年9月29日を基準として、約1.67倍。2018年の前半はほぼ横ばいだったので、成績としてはオルカンと同等ですよね。

多少の構成銘柄の違いはあるにしても、成績に違いが出るほどでもないってことですね。

これならコストの安い方を選びますね。これを選ぶ理由は自分にはないかな。

他のサイトを見ると褒めてるとこが多くて気持ち悪いですね。「コストが安い」とか。同等の商品でもう少し安いのがあるのになんでこれを勧めるのか理解できません。

まあ、自分は楽天が嫌いなだけです。昔から。

正直このくらいの経費率ならどっちも変わらないとは思います。

三菱UFJ国際ーeMAXIS Slim 全世界株式(除く日本)

オルカンから日本を除いたものですね。そのまんまですけど。

〇目論見書です(PDFが開きます)

〇信託報酬は0.1144%以内。オルカンと同じく現在は0.1133%みたいですね。

実質コストは0.173%くらい。

〇純資産総額は1633億円。これも結構人気あるんですね。日本の株は自分で買うよっていう人がこれにするのかな?

〇ベンチマークは「MSCIオール・カントリー・ワールド・インデックス(除く日本、配当込み、円換算ベース)」

オルカンから「MSCI ジャパン・インデックス(配当込み)」を抜いたものですね。

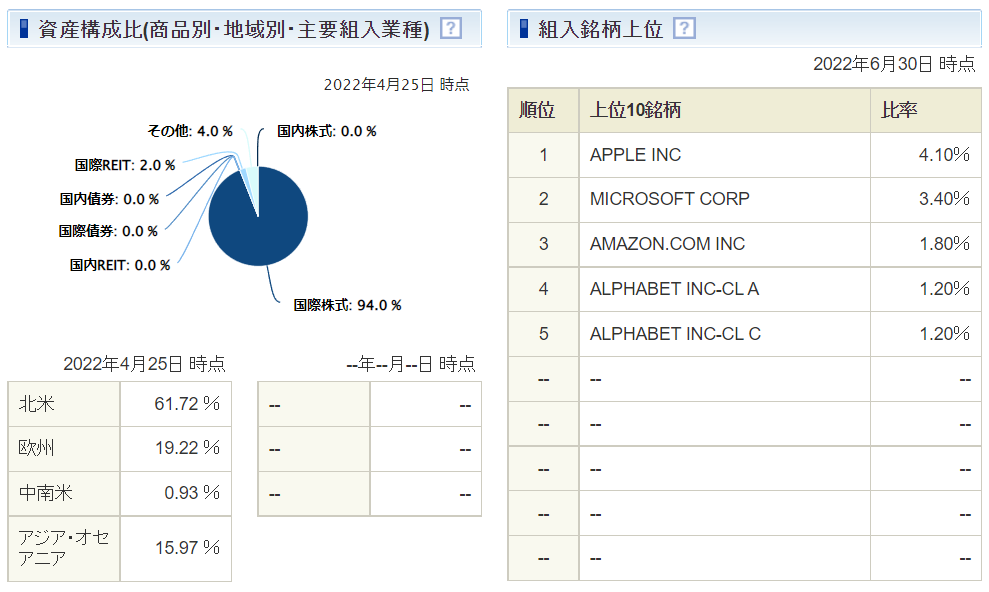

〇資産構成比など

オルカンから日本がなくなって、北米が3%、欧州が1%増えてます。

組入銘柄はなんでか上位5銘柄しか載ってないですが、オルカンと同じですよね。

〇設定日以来のチャート

2018年3月19日を基準として約1.73倍。まあ特に違いはないのかな?結局アメリカが6割ですもんね。

ここ数ヵ月は日本株の方が調子いいけど、オルカンにも5%ほどしか入ってないしあまり関係ない感じ。

どっちでもいいかな?

SBIーSBI・全世界株式インデックス・ファンド

愛称は「雪だるま(全世界株式)」だそう。雪だるま式に増えるってことで良いのかな?

〇目論見書です(PDFが開きます)

〇信託報酬は0.1102%程度。

実質コストがどうもよく分からないのですが、0.13%以下には収まる感じ?まあ安いのは確かみたいですね。

〇純資産総額は688億円。全世界株式の中では古い方だしコストも安いんですけどね。人気ないのかな。

〇ベンチマークは「FTSEグローバル・オールキャップ・インデックス(円換算ベース)」

これは楽天のと同じですが、投資対象は違うんですね。

投資対象は

・「バンガード・トータル・ストック・マーケットETF」(VTI)に60%

・「SPDR ポートフォリオ・ディベロップド・ワールド(除く米国) ETF」に30%

・「SPDR ポートフォリオ・エマージングマーケッツ ETF」に10%

となっていました。

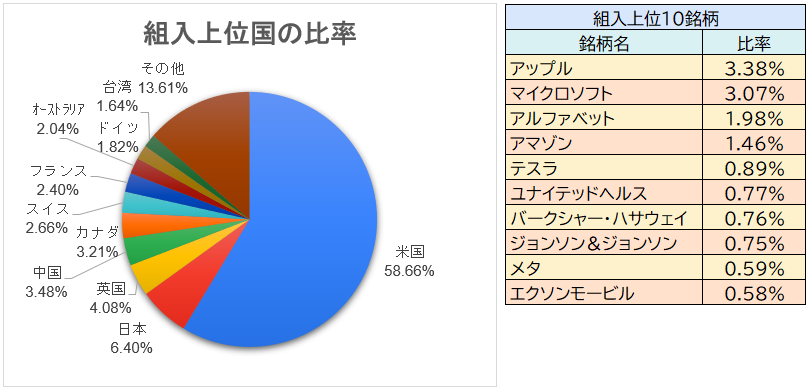

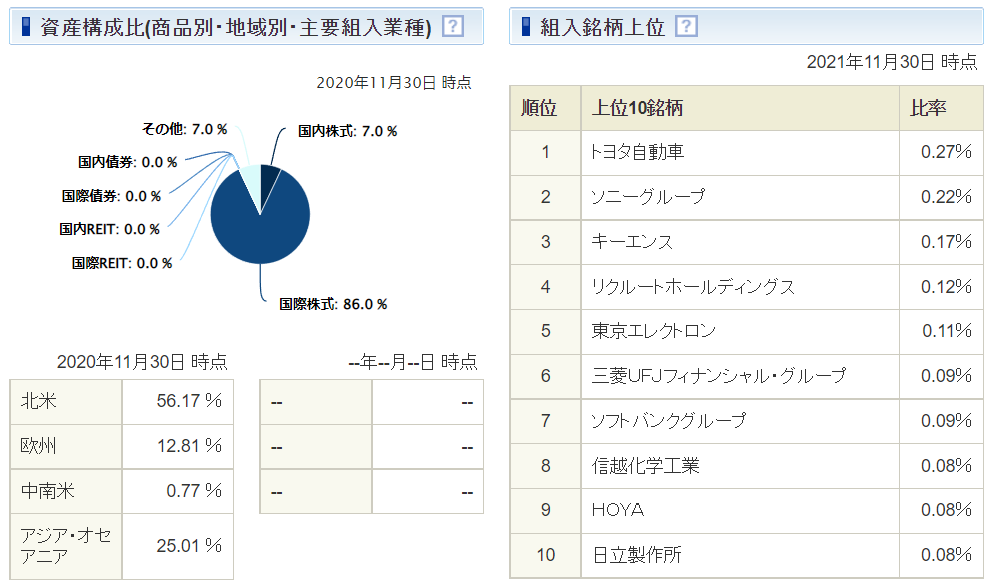

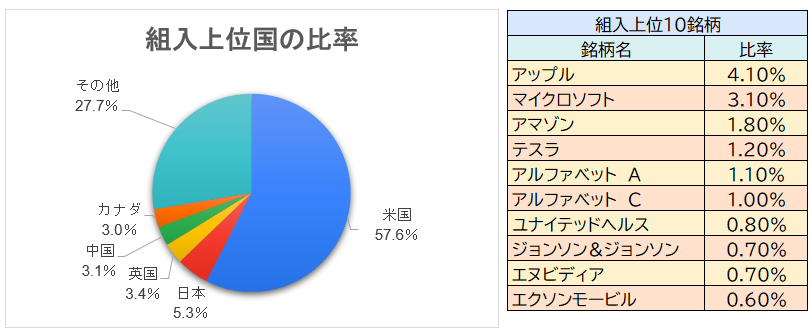

〇資産構成比など

SBIのサイトに載ってなかったので、月次レポートの数字をもとに作りました。

SBIのサイトに載ってなかったので、月次レポートの数字をもとに作りました。

特別変わったことはないですね。他と同じような感じ。当たり前だけど。

〇設定日以来のチャート

2017年12月6日を基準として約1.62倍。切り取ってる期間が違うから何とも言えないですね。

この投信に関しては特に変なとこもないんですけどね…。なんで売れてないんだろう?(後で分かりました。記事の下の方に書いてます)

三菱UFJ国際ーeMAXIS 全世界株式インデックス

これは「eMAXIS Slimシリーズ」が出る前の「eMAXISシリーズ」の方ですね。

〇目論見書です(PDFが開きます)

〇信託報酬は0.66%以内。

実質コストは0.722%くらい。今は新規で買う人もいないでしょうね。銀行や郵便局で買う人以外は。

〇純資産総額は210億円。設定がダントツで古いので、そのとき買った人たちがそのまま持ってる感じでしょうか。

あとはやっぱり高齢者が銀行や郵便局で今も被害に…。と思ったのですが、ゆうちょ銀行では売ってませんでした。売ってる銀行はあるのかな?

〇ベンチマークは「MSCIオール・カントリー・ワールド・インデックス(除く日本、配当込み、円換算ベース)」

オルカンの方じゃないんですね。日本は含まれない方でした。

なので、内容としては「三菱UFJ国際ーeMAXIS Slim 全世界株式(除く日本)」と同じになりますね。

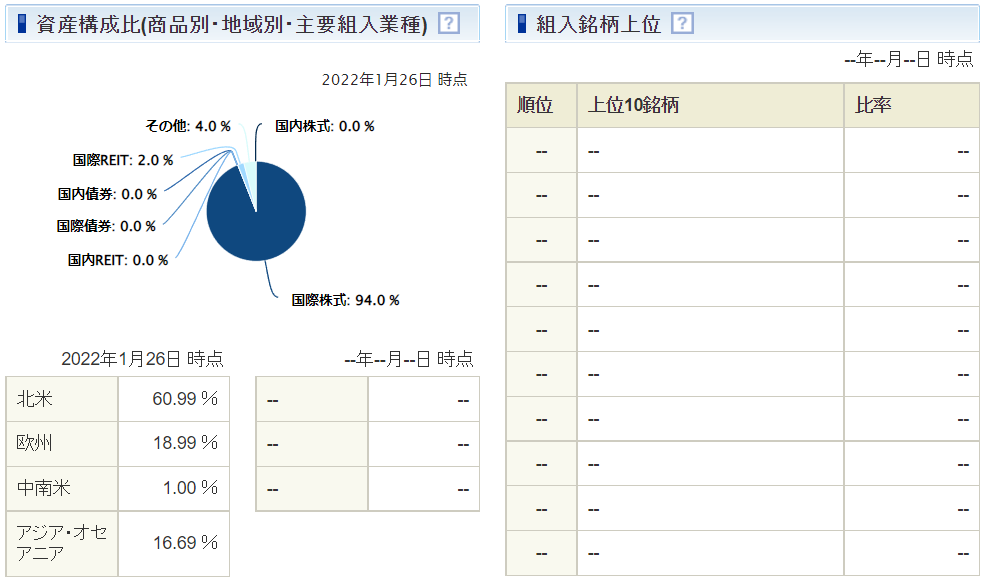

〇資産構成比など(一応)

同じ内容なのに地域の比率が違う…。と思ったら、こちらは「2022年1月26日時点」となってました。

「三菱UFJ国際ーeMAXIS Slim 全世界株式(除く日本)」の方は「2022年4月25日」でした。

こっちは売れてないから更新もされてないのかな?そういう問題?

〇設定日以来のチャート

2010年7月20日を基準とすると約4.3倍。多少手数料が高くとも早く始めるのが1番ってことですね。

「eMAXIS Slimシリーズ」が出て乗り換えた人も多いと思いますけど。でも利益確定して税金取られるよりはずっと持っていた方が良いのかな?今まで買ってた分はそのまま、新しく買う分は「Slim」の方でって感じでしょうか。

全世界株式型の投資信託って他はまだ若いのしかないので、他の指数とかとの比較に使えるのはこれくらいですね。貴重な存在です。

まあ米国ETFのVT(バンガード・トータル・ワールド・ストック・ETF)とかを比較に使えばいい話ですけど。

と思ってVTの方を見てみたのですが、公式ホームページでは2012年8月31日時点で47.08ドル、現在は94.34ドル(2022年8月15日現在)。この10年で約2倍です。

同期間だとこちらの投資信託は約3.9倍…。複利の関係かな?あと今は円安だから?

結局は円換算で見るから、こっちの方が比較には使いやすいかな。

SBIーSBI・V・全世界株式インデックス・ファンド

4つ目の「SBIーSBI・全世界株式インデックス・ファンド(以下、雪だるま)」とはどう違うのかな?

こっちの愛称は「SBI・V・全世界株式」だそうです。

〇目論見書です(PDFが開きます)

〇信託報酬は0.1338%程度。(目論見書では0.1438%となっていますが、3月頃?から下がってます)

実質コストは不明です。今年できたばかりですしね。0.15%くらいでしょうか?

〇純資産総額は118億円。

〇ベンチマークは「FTSEグローバル・オールキャップ・インデックス(円換算ベース)」

投資対象は「バンガード・トータル・ワールド・ストックETF」(VT)に100%です。

「雪だるま」の方はVTIがメインでしたね。

〇資産構成比など

こちらもSBIのサイトに載ってなかったので、月次レポートの数字をもとに作りました。

こちらもSBIのサイトに載ってなかったので、月次レポートの数字をもとに作りました。

VTに100%なのでVTと同じになるはずです。

「雪だるま」とほぼ同じなんですが、こちらはエヌビディアが入っててメタが入ってない。

〇設定日以来のチャート

まあ今年できたばかりでかなり短いデータになりますけど。

投資対象であるVTのチャートはこちらです。期間は大体同じくらい。

IG証券のチャートです。

IG証券のチャートです。

同じものなのかな?という感じですね。

投信の方は円安のおかげで設定日よりも高くなってますね。もし逆に円高に振れてたら酷いことになってたでしょうけど。

でも円高になるということはアメリカの金利が上昇してないって事で、となると株もこんな下がってないからイーブンなのかな?分からないけど。

投信を買うか米国ETFを買うかは個人の好みでしょう。手数料を考えたらETFでしょうけど。VTの経費率は0.07%と格安です。

投信の方は倍くらいはしますけど、それでも決して高くはないですよね。

自分は少しでも手間を減らしたいので、やっぱり投信かな~。

SSGAー全世界株式インデックス・ファンド

SSGAって何かな?と思ったけど、「ステート・ストリート・グローバル・アドバイザーズ」の事らしいです。ステート・ストリートなんですね。

〇目論見書です(PDFが開きます)

〇信託報酬は0.528%。

実質コストは0.602%です。高い…。

〇純資産総額は93億円。100億切りましたね。やっぱり手数料がネックかな…。

〇ベンチマークは「MSCI オール・カントリー・ワールド・インデックス(円ベース)」

実際の投資対象は

・先進国は「外国株式インデックス・オープン・マザーファンド」が83.1%

・日本は「ジャパンエクイティ・インデックス・マザーファンド」が5.6%

・新興国は「エマージング株式インデックス・マザーファンド」が11.2%

だそうです。(交付運用報告書より)

(「エマージング株式インデックス・マザーファンド」に関してはよく分かりませんでした。検索しても出てこない…)

書き方は違いますが、オルカンと全く同じですね。

〇資産構成比など

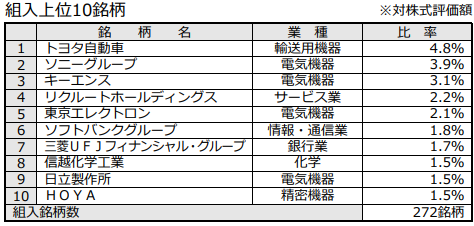

これ、左側は良いのですが右側おかしいですね。明らかに「ジャパンエクイティ・インデックス・マザーファンド」のしか載ってない…。

全体での上位10銘柄というのが見つかりませんでした。それぞれのファンドごとならあるんですけどね。

ということで一応載せておくかな。交付運用報告書からの抜粋です。

・「外国株式インデックス・オープン・マザーファンド」の上位10銘柄

・「ジャパンエクイティ・インデックス・マザーファンド」の上位10銘柄

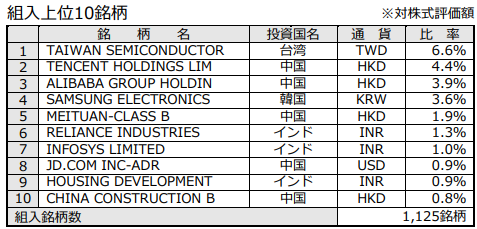

・「エマージング株式インデックス・マザーファンド」の上位10銘柄

というか、オルカンと同じだからオルカンのを見た方が早かった。

〇設定日以来のチャート

2017年9月8日を基準として約1.82倍。

特に書くことないかな。手数料が高いけどあんまり関係ない感じですね。もちろん安いに越したことはないけど。

三菱UFJ国際ーeMAXIS Slim 全世界株式(3地域均等型)

日本、先進国、新興国、それぞれ33.3%ずつ投資するものですね。

これは今までのとはちょっと毛色が違いますね。おもしろそう。

〇目論見書です(PDFが開きます)

〇信託報酬は0.1144%以内。

実質コストは0.188%です。eMAXIS Slimシリーズなので安め。

〇純資産総額は58億円。ちょっとマイナーかな。

〇ベンチマークですが、目論見書にはこう書いてます。

「各投資対象資産の指数を均等比率で組み合わせた合成ベンチマークに連動する成果をめざして運用を行います」

具体的には、

・日本株式は「東証株価指数(TOPIX)(配当込み)」を、

・先進国株式は「MSCIコクサイ・インデックス(配当込み、円換算ベース)」を、

・新興国株式は「MSCIエマージング・マーケット・インデックス(配当込み、円換算ベース)」を

それぞれベンチマークにしてるそうです。

〇資産構成比など

ん~、また右側は日本だけですね。できればちゃんと記載して欲しいけど。

ということで載せておきます。月次レポートをもとに作ってます。

テンセントとアリババは中国ですが、登記がケイマン諸島となってるみたいです。

3地域均等は他とは全然ちがう構成になってて面白いですね。

台湾セミコンダクターっていう名前は知らなかったのですが、世界最大の半導体製造企業なんですね~。勉強になった。(オルカンにも9番目に入ってます)

〇設定日以来のチャート

2018年4月3日を基準として約1.43倍。やっぱり他と比べると見劣りするかな。アメリカの割合の違いによるものですよね。

ただ、これから新興国が上昇してくると思うならこっちの方が良いかも?

気になるのは日本が3分の1も入ってるってことでしょうか。

新興国の割合を高めたいなら、メインに通常の全世界株式、それにプラスして新興国のをちょっと買う方が良いかな?

自分は、ですけど。

Oneーたわらノーロード 全世界株式

いまどき買付手数料のかかる投信の方が少ないですよね。わざわざノーロードって付けなくていいと思うけど。「たわらノーロード」っていうシリーズになっちゃってるから仕方ないのかな。

〇目論見書です(PDFが開きます)

〇信託報酬は0.132%以内。

実質コストは0.289%です。信託報酬の倍以上ですね。

投資信託を買う時は実質コストは出てないし、なんかちょっと悪質だな~。

〇純資産総額は26億円。

〇ベンチマークは「MSCIオール・カントリー・ワールド・インデックス(円換算ベース、配当込み、為替ヘッジなし)」

・先進国株式は「MSCIコクサイ・インデックス(配当込み、円換算ベース)」(82.0%)

・新興国株式は「MSCIエマージング・マーケット・インデックス(配当込み、円換算ベース)」(12.0%)

・日本株式は「MSCI ジャパン・インデックス(配当込み)」(5.9%)

に連動するマザーファンドを投資対象としてるそうです。

オルカンと全く同じですね。

〇資産構成比など

また右側が変な事になってる。何でかな?

まあ内容はオルカンと一緒なので割愛。

〇設定日以来のチャート

2019年7月22日を基準として約1.61倍。

特に書くこともないかな。内容はオルカンと一緒。でも手数料は高い。っていうくらい。

なんで売れないかは自明だと思います…。

三菱UFJ国際ーつみたて全世界株式

これは何でしょう?つみたて?

〇目論見書です(PDFが開きます)

〇信託報酬は0.22%以内。

実質コストは0.297%です。

〇純資産総額は5.65億円。10億円を切りました。

〇ベンチマークは「MSCIオール・カントリー・ワールド・インデックス(配当込み、円換算ベース)」となってます。

為替ヘッジもなしになってるのでオルカンと同じですが…。

・先進国株式は「MSCIコクサイ・インデックス(配当込み、円換算ベース)」

・新興国株式は「MSCIエマージング・マーケット・インデックス(配当込み、円換算ベース)」

・日本株式は「MSCI ジャパン・インデックス(配当込み)」

に連動するマザーファンドを投資対象としてるそうです。

ここもオルカンと全く同じですね。

〇資産構成比など

まただ…。SBI証券って意外といい加減なのかな?

月次レポートを見るとオルカンと上位10銘柄は同じでした。ただちょっと構成比率が違う。一応載せておくかな。

こちらは2022年7月29日時点、オルカンの方は2022年6月30日時点。1ヵ月違うだけですけど。

〇設定日以来のチャート

2020年3月6日を基準として約1.57倍。コロナショックで下がり始めたときに出来たんですね。

これの特色がよく分かりません。これもオルカンも「三菱UFJ国際」です。

「eMAXIS Slimシリーズ」のオルカンがあるのに、なんで後からコストの高いこれを出したんでしょうか?

買う理由は一切ないかな…。

りそなAMーSmartーi Select 全世界株式インデックス

今年の4月に出たばかりですね。

〇目論見書です(PDFが開きます)

〇信託報酬は0.1144%。

実質コストは不明です。できたばかりなので。

〇純資産総額は1.54億円。できたばかりなので…。

〇ベンチマークは「MSCIオール・カントリー・ワールド・インデックス(配当込み、円換算ベース)」となってます。

為替ヘッジもなしになってるのでオルカンと同じ。

・先進国株式は「MSCIコクサイ・インデックス(配当込み、円換算ベース)」(83.5%)

・新興国株式は「MSCIエマージング・マーケット・インデックス(配当込み、円換算ベース)」(11.0%)

・日本株式は「MSCI ジャパン・インデックス(配当込み)」(5.4%)

に連動するマザーファンドを投資対象としてるそうです。

ここもオルカンと全く同じ。

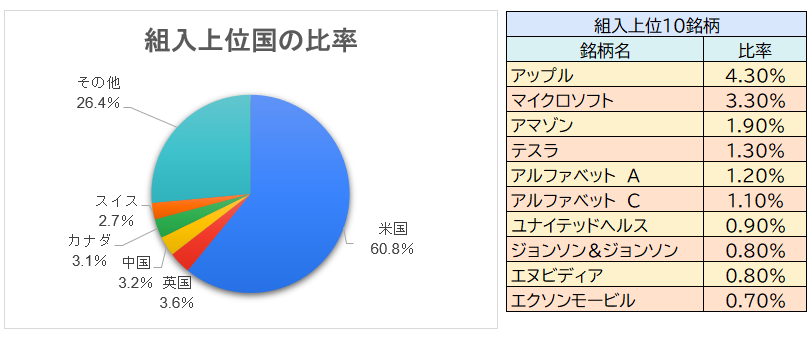

〇資産構成比など(SBI証券にデータが載ってなかったので月次レポートをもとに作りました)

ん~、やっぱり微妙に違うんですね。まあベンチマークは同じだから大体同じにはなるんでしょうけど。

〇設定日以来のチャート

まだ生後4か月弱ですからね。データがありません。

コストも低めだし(まだ実質コストは分からないけど)悪くはないと思うんですけど、いかんせん出てくるのが遅すぎたような…。

人気がないと償還される心配もあるし、余計に買いにくいですよね…。

りそなAMーSmartーi Select 全世界株式インデックス(除く日本)

上のやつの日本なしバージョンです。誕生日も同じ。

〇目論見書です(PDFが開きます)

〇信託報酬は0.1144%。

実質コストは不明です。これもできたばかりなので。

〇純資産総額は1.46億円。日本含むのと含まないのと、それぞれ同じくらい売れてるんですね。

〇ベンチマークは「MSCI オール・カントリー・ワールド・インデックス(除く日本、配当込み、円換算ベース)」となってます。

・先進国株式は「MSCIコクサイ・インデックス(配当込み、円換算ベース)」(88.2%)

・新興国株式は「MSCIエマージング・マーケット・インデックス(配当込み、円換算ベース)」(11.6%)

に連動するマザーファンドに投資。

日本をなくした分はほぼ全部先進国にいってる感じですね。

〇資産構成比など(SBI証券にデータが載ってなかったので月次レポートをもとに作りました)

組入上位10銘柄は変わらないのですが、0.1%ずつ比率が上がってました(アップルとマイクロソフトは0.2%ずつ上がってる)。

〇設定日以来のチャート

2022年8月16日時点での基準価額は、日本含む方が10,564で、こちらの日本含まないのが10,561。ちょっとだけ日本含む方が勝ってますね。

ん~、でもこの「りそな」の2つはどうでしょうね。悪くもないけどこちらに乗り換えるだけの優位性もないかな…。

大和ーiFree 全世界株式ESGリーダーズ・インデックス

最後になんかちょっと特殊なやつ。

つみたてNISA対象外です(2022年8月16日時点)。

〇目論見書です(PDFが開きます)

〇信託報酬は0.209%。

実質コストは不明です。これもできたばっかり。13個の中では一番若いですね。

〇純資産総額は1.35億円。

〇ベンチマークは「MSCI ACWI ESG Leaders指数(円ベース)」となってます。

この「MSCI ACWI ESG Leaders指数」に関しては目論見書にこう書かれています。

「先進国と新興国からなる全世界の株式の中から、ESG評価(環境:Environmental、社会:Social、ガバナンス:Governance)が高い企業の株式を抽出し、時価総額で加重した指数」

なんでしょうか。「意識高い系ファンド」ってことでしょうか?

この「ESG投資」は主にアメリカやヨーロッパで伸びてきてるみたいですね。

〇資産構成比など…と思ったのですが、どこにも情報がありません。

目論見書には「「MSCI オール・カントリー・ワールド・インデックス」を構成する地域別指数に組み入れられている企業のスクリーニングを行ない、適格銘柄の順位付けをしたうえで、地域別指数の各セクターおよび地域について、時価総額の50%をカバーする企業の抽出をめざしています。

MSCI ESGレーティングおよびMSCI ESG Controversies Scoresの適格性基準に満たない企業、またアルコール、ギャンブル、たばこ、銃器などに関与している企業は除外されます。」と記載されてます。

要は「MSCIオール・カントリー・ワールド・インデックス」の構成銘柄から、基準に満たない企業は外して選定してるって事で良いのかな?ちょっと違うような気もするけど、まあいいや。

でも中身が分からないってのはイヤですね。情報開示する気がないのかな?

〇設定日以来のチャート

これは生後3ヵ月なのでデータとも呼べないですが…。

ただ、SBI証券のサイトにこういうのがありました。

「MSCIオール・カントリー・ワールド・インデックス」との比較チャートです。

これを見るとほぼ同等のパフォーマンスですね。

「じゃあどちらに投資するか?」という事ですが、自分は別に意識高くないのでコストの安い方を選びます。

「自分のお金を増やすこと」だけを考えて投資してますから。ほぼ全ての人がそうだと思いますけど。

こちらの投信の方が優位であるならもちろんこちらを買います。ただそれだけ。

かなり粗い情報ですけどこんな感じでした。

たま~に見返して更新するかもしれません。

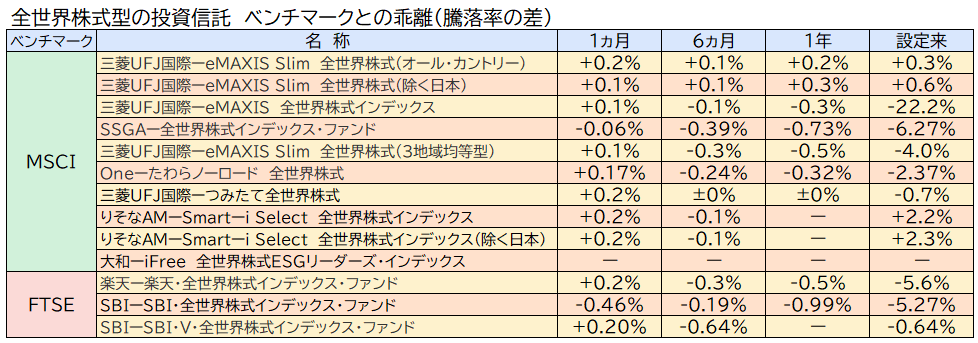

ベンチマークとの乖離は?

ベンチマークですが、

「MSCIオール・カントリー・ワールド・インデックス」か

「FTSEグローバル・オールキャップ・インデックス」のどちらかなんですね。

楽天とSBIの2つは「FTSE~」で、他は全て「MSCI~」でした。

でもベンチマークが同じでも内容はそれぞれ違うもんなんですね。

ということで、どの程度ベンチマークと乖離してるのか調べてみました。

2022年8月17日時点です。

各投資信託の月間レポートをもとに作っています。

各投資信託の月間レポートをもとに作っています。

設定日がバラバラなので、設定来のは参考程度ですね。過去1年くらいで比較した方が良さそう。

まあまあ明暗分かれてますね。

「eMAXIS Slim」が人気あるのはこの辺が大きいのかな?過去1年間では唯一プラスになってる。

「SBI・全世界株式インデックス・ファンド」は説明を書いてるときは「悪くないんじゃないかな?」と思いましたけど、人気のない理由が分かりました。ちょっとひどいですね。

あとステート・ストリートの「SSGA~」っていうのも良くないですね。信託報酬高すぎてそもそも買う気にならないけど。

「たわら」のはなんでしょうか?オルカンと全く同じはずなのにこの成績。コスト高い・成績悪いって誰も買わないでしょうね…。

「大和ーiFree」は全く情報がありませんでした。できたばかりだから仕方ないね。

消去法で見ても見なくても、大体の結論は出ますね~。

自分なりの結論(結局最初と変わらない)

自分のなかでの結論ですが、買う候補になるのはこの4つだけ。

- 「三菱UFJ国際ーeMAXIS Slim 全世界株式(オール・カントリー)」

- 「三菱UFJ国際ーeMAXIS Slim 全世界株式(除く日本)」

- 「りそなAMーSmartーi Select 全世界株式インデックス」

- 「りそなAMーSmartーi Select 全世界株式インデックス(除く日本)」

ただ、「りそな~」の2つはまだ若すぎてデータがなさすぎです。実質コストも不明ですし。

ということで、結局はこの2つですね。

- 「三菱UFJ国際ーeMAXIS Slim 全世界株式(オール・カントリー)」

- 「三菱UFJ国際ーeMAXIS Slim 全世界株式(除く日本)」

どっちでも良いかな~?とは思うんですけど…。

自分は日本株もやらないので、日本も含んだオルカンで良いかな?

コストも成績もそんな変わりはないのでこの辺は好みですね~。

自分はすでにオルカンを月に5万円積み立ててるので、このまま続けようと思います。

※こちらの記事に毎月の積立状況を書いています。

→投資信託の積み立て(つみたてNISA含む) 現在の状況 2022年7月末

あとがき的な何か

投資信託っていろいろと出てますけど、買うに値するのって数%しかないって言われてますよね。

今回こうして調べてみて納得しました。

調べる前は「全世界株式型」ならまあどれでも良いんじゃないかな?って思ってました。そんな変わらないだろうと。

確かにコストや成績を見ると「めちゃくちゃ違う」ってわけでもありません。正直どれを買ってもそれほど変わらないでしょう。

でも自分で実際に買うとなると「少しでもコストの低い」「少しでも成績の良い」ものを探します。当たり前ですけど。

そうなると候補になるのは一部だけ。

比較の問題ではあるんでしょうね。全ての投資信託と比較すると、今回の13個は全て「買うに値する」ものになると思います。

今回は調べていて自分では面白かったです。

これからも自分で調べて納得して投資をするようにしたいですね。

誰かが「これが良い」と言ってたから、ではなくて。

ETFについても調べようと思ったのですが、すでにこの記事だけで20時間以上かかってるので、また今度に…。

ではまたです🙇♀️

投資信託を始めようかな~?どうしようかな~?と思ってる人は下の記事も参考にしてみてください。

あわせて読みたい

投資信託のメリットについて

※2022年6月24日にメリット③を足しておきました。 投資信託とETF。 この2つの違いについてハッキリ分かっていないという事が、S&P500の投資信託とETFのことを調べて...

投資信託とETFの違いについても書いてます。

あわせて読みたい

投資信託とETFの違い

の違い。 投資信託についての第2回。(第1回は→投資信託のメリットについて) 投資信託とETFの違いについてです。もともとこれを調べたかったんですよね。 前回も書き...

コメント