投資信託とETF。

この2つの違いについてハッキリ分かっていないという事が、S&P500の投資信託とETFのことを調べていて分かりました😓

ということでこの2つについて調べてみようと思います。かなり初心者向けになるかと。自分がそうなんで…。

今さらですが、自分は書きながら調べるスタイルです。

なので書いてる事があっちこっち移動するのはご勘弁ください。そのときの気分です。

構成を考えてから書けばいいんですけどね…。そんな頭はありません。

とりあず第1回?は投資信託のメリットについて。

(投資信託とETFの違いについて書こうと思ったのですが、ここの部分だけで思ってたより長くなったので区切る事にしました)

そもそも投資信託とは?

ETFは「上場投資信託」なので、どっちにしても投資信託なんですよね。

じゃあ投資信託ってそもそも何?というところから。

簡単に言うと、たくさんの人からお金を集めて、専門家が運用して、その運用の成果をお金を出した人たちに分配するもの。で良いかな?なんか株式会社みたいですね。

自分の代わりに運用してもらうので、その分手数料が発生します。それが信託報酬。

お金が欲しくて運用するのに、なんで手数料を払ってまで他人に運用してもらうのか?自分でやった方が安上がりじゃないか?

投資をしたことがない人の中にはそう思う人もいるんじゃないでしょうか?

投資信託はいくつもの株や債券、不動産などの詰め合わせですが、それを自分で運用するとなるとかなりのお金、手間、時間がかかります。

ということで、投資信託のメリット。

メリット① 少ないお金で分散投資ができる

自分で分散するとなると

個別株を自分で買ってポートフォリオを組むとなるとどういう感じになるのか?

※ちょっと用語解説

「アセットアロケーション」と「ポートフォリオ」

〇アセットアロケーション:資産の種類・分類の配分です。

例えば「日本株30%:外国株30%:日本債券20%:外国債券20%」みたいな。

〇ポートフォリオ:具体的な個別銘柄の保有割合?

上のアセットアロケーションに従うとすると、例えば

日本株 A社15%:B社10%:C社5%

外国株 D社20%:E社10%

みたいな。

基本的にはまずアセットアロケーション決めて、その後に個別銘柄の配分を決めます。

「この会社に全てを賭けるんだ~!」という人はそれで良いんですけどね。それでその会社が倒産したら一発KOですよね。

なので安全を考えると複数の銘柄に分散した方が賢明かな~と。この辺はその人その人の考えによるんでしょうけどね。どっちが正しいかは後にならないと分からないし。

で、分散投資をするとなると複数の銘柄を自分で選んで買うことになります。

上記の例で、仮にA社が1株3000円、B社が1株500円、C社が1株1200円とします。

今の資産が100万円として、これを上記の割合(A社15%:B社10%:C社5%)にするとなるとこんな感じでしょうか。

これならいけそう。

ただ、実際には3社じゃ不安ですよね。あまり分散とも言えないし。

という事で、日本株10社選んで3%ずつにしてみます。100万円の3%なので3万円ずつですが、

H社の場合3万円だと1株も買えません。はみ出てくるのが出てきます。まあ妥協するか、違う銘柄を探せばいいんですけどね。

10社でこれですが、50社、100社となると100万円程度のお金では買えない銘柄は増えてきます。

ちなみに日本株の場合は通常は1株からではなくて100株からしか買えないので、株価の100倍のお金が必要になります。

証券会社によっては1株から買えるところもあります(SBI証券、LINE証券、SBIネオモバイル証券など)。でも配当はもらえるけど優待はもらえない?

100万円では無理でも1000万円なら可能、となると思いますが、手間が半端ないですよね。自分でやってる人はすごいな~と思います。

株価は常に変動するので、保有割合が大きくずれてきたら修正も必要になります。上がったのを売って、下がったのを買って、と。

それをそれぞれの資産クラス(日本株、外国株など)ごとにやらなきゃいけない。そして資産クラスの配分も変わってくるからそれも修正しないといけない。ん~、自分は無理。

という事で、自分で何社にも分散して投資をするとなると、ある程度まとまったお金、手間、時間が必要になります。

株が好きで好きでしょうがない、という人は良いんでしょうけどね。自分みたいに「ん~、めんどくさい…」という人の方が圧倒的に多いんじゃないでしょうか。

というか、自分みたいな投資初心者が銘柄選定なんてできるはずもなく…。10社に分散しても10社全部下がる自信があるし。

初心者には現実的ではないですよね。あくまで「自分でやると大変だ~」という話です。

そこで出てくるのが投資信託ですね~。…前置きが長くなりました。

投資信託を利用すると

例えばこんなのがあります。

・三菱UFJ国際-eMAXIS Slim バランス(8資産均等型)

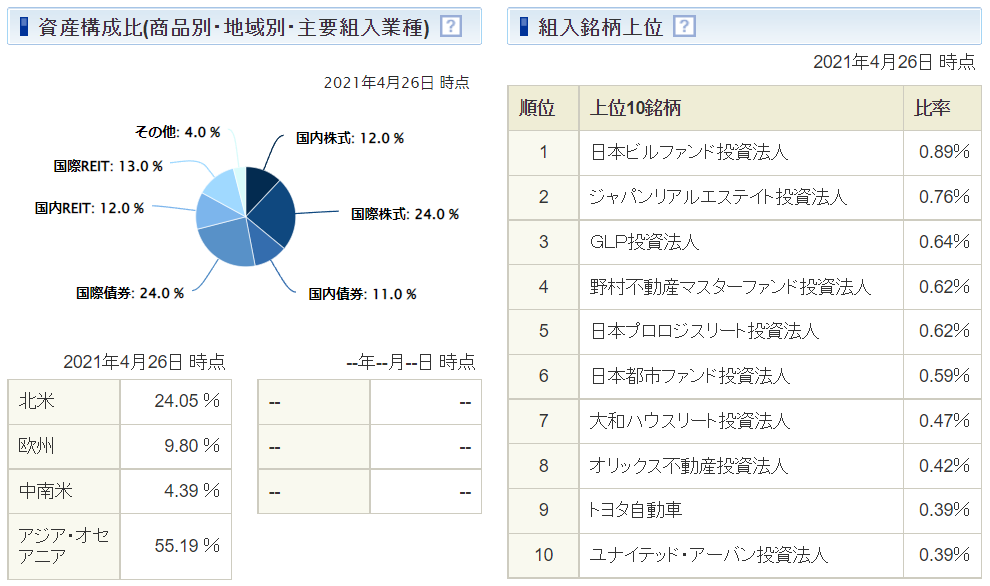

これの資産構成は下の図を見てもらうと分かりやすいですね。

左側がアセットアロケーション、右側がポートフォリオって感じでしょうか。

アセットアロケーションは崩さず、その配分に従って銘柄を組み替えていきます…っていうのを勝手にやってくれるんです。

これの信託報酬は0.154%以内、となってます。100万円分買っても年間1540円くらいってことですね。

かかる手間や時間を考えると十分に安いと思いますけどね~。

(これと似た名前の「三菱UFJ国際-eMAXISバランス(8資産均等型)」というのがありますが、こっちは信託報酬が0.55%以内になってます。手数料が高いだけで中身はほとんど同じなので、買わないように気を付けてくださいね)

ちなみにこれの設定は2017年5月みたいですが、それからのトータルリターン(値上がり益+分配金)は35.19%らしいです(2022年5月31日時点)。

問題は、自分が理想とする資産配分が組めるかどうかって事になるでしょうか?

この投資信託の場合、債券も結構な割合で入ってます(国内債券が11%、外国債券が24%)。

債券は要らないな~と思ったら株式オンリーの投資信託+REITを買えばいいかと(REITは不動産の投資信託です)。

債券はあってもいいけど少し比率を下げたいな~と思うなら、この投資信託+株式のみの投資信託+REITとか。

3つか4つくらいの投資信託を利用すれば、ある程度は自分の理想とするポートフォリオを組めるんじゃないでしょうか?

手間と時間を考えると、個別に買うよりは投資信託を利用する方が圧倒的に有利ですね。余った時間は他のことに使いましょ。

あとは必要になるお金のことですが、SBI証券ではこの投資信託に限らず「100円以上1円単位」で買えるものが多いです。

というか、適当にポチポチ押して見てみましたが「100円以上1円単位」以外のが見当たりませんでした。

つまり、最低100円から世界中の株式や債券に分散して投資ができるんです。

これも大きなメリットですよね。お金のある人にはあまり関係ないかもしれませんけど…。

これから投資を始めようと思う若い人って、まだそんなに貯金もないですよね。遊びにも使いたいし。

まぁ100円じゃなくても毎月投資に回せるお金が5千円や1万円とかなら、小額から投資できるってのはとても魅力的です。個別の株を自分で買うとなるとこれは無理です。

極端な例だと、任天堂の株を1単元(100株)買おうと思ったら最低500万円以上必要ですしね(2022年6月20日時点で5,620,000円)。

でも、任天堂を組み入れてる投資信託を買うなら100円から買えます、ってことですね。

ということで、投資信託のメリットの1つは少ないお金で分散投資ができる、ですね。ここだけで結構長くなってしまいました。

メリット②(?) 運用は専門家にお任せできる

メリットとして挙げて良いのか分かりませんが、一応書いておきます。

メリット①の方にも書きましたが、自分で銘柄を選ぶのって大変です。

自分も15年くらい前に個別株をやってましたが、まず知らない言葉が多すぎました。

PER、PBR、EPS…。アルファベットばっかり。まあこのくらいは個別株をやらなくても知っておいた方が良いのかな?

財務諸表やバランスシートの見方とか、始めたころは面白くて勉強しましたけどね。もう全部忘れましたけど。

日経新聞買ったり四季報買ったり。とにかく情報を集めるのに時間がかかります。好きな人はいいんですけどね…。

自分は仕事の勉強もしたかったし遊びたかったし、投資の勉強に時間を割くのがもったいなく感じてしまいました。

今思えば、続けていれば良かったな~とは思いますけどね。

まあとにかく株ってすごく簡単に始められるけど、必要な知識ってすごく多いんですよね。

投資信託は、自分の代わりにそういう知識を持っている専門家にお任せするものです。もちろん手数料は必要ですけど。

投資信託には大きく分けて2つあります。

・インデックスファンド:指数に連動するように構成されている。手数料は安め。

・アクティブファンド:指数を上回るのを目標に構成されている。手数料は高め。

簡単に書くとこんな感じ?指数とは日経225とかS&P500とか。

インデックスファンドは指数と同じ構成にすればいい(運用会社によって若干異なるけど)ので、個別に銘柄を調査とか分析とかしなくていいですね。

なので手数料(信託報酬)は低く抑えられてるものが多いです。(インデックスファンドでも信託報酬が高めのはあります)

アクティブファンドはファンドマネージャーと呼ばれるプロが銘柄を調査・分析して、何を組み入れるか決めています。

その分の手間賃で信託報酬は高めになってます。(例えば「ひふみワールド+」は1.628%以内)

「運用は専門家にお任せできる」の専門家は、このファンドマネージャーのことを言いますが…。ん~、って感じですね。

そもそも専門家に任せるかどうか?って話

どちらが良いか?っていうのは何とも言えないですけど、今の流れとしては「インデックスで良いんでない?」という方が優勢でしょうか。

インデックスの王様みたいな感じで言われるS&P500。2016年までの過去15年間でこれに勝てたアクティブファンドは1割程度みたいです。

Over the 15-year period ending Dec. 2016, 92.15% of large-cap, 95.4% of mid-cap, and 93.21% of small-cap managers trailed their respective benchmarks.

(2016年12月までの15年間で、大型株の92.15%、中型株の95.4%、小型株のマネージャーの93.21%がそれぞれのベンチマークを下回りました。)

(出典:SPIVA U.S. Year-End 2016 Scorecard PDFが開きます)

S&P500だけじゃなくて新興国の株でも同じような結果らしいですね。

高い手数料を払って負けてたんじゃあ、ちょっとやりきれないですね。

でも1割程度はS&P500に勝ってたんでしょ?ってなると思いますけど、それを選ぶ事ができるかってなると、それはそれでまた個別銘柄の選定と同じようになるんじゃないでしょうか?

結局は経済の強い国(アメリカ)の株式会社をまるっと買った方が簡単で安心で安いです。

今は大体答えが出てますね。S&P500や全米株式、アメリカ1本だと不安なら全世界株式。その時その時で100点を取れるものではないですけど、常に80点くらいは取れる感じでしょうか。

こういうのを対象にしたインデックスファンドなら信託報酬も0.1%くらいです(ETFならもっと低い)。

一応メリットとして挙げましたけど、毎日毎日運用の事を考えて調査・分析してる専門家って言われる人たちでもこんな有様です。

ただ、インデックスを大きく上回るアクティブファンドも少しはあるでしょうし、信頼・共感できるファンドマネージャーがいるならその人に任せようっていうのもアリなのかな?…自分はしないけど。

でも上に書いた8資産均等型とかもアクティブファンドと言うのかな?でもこれはインデックスファンドの詰め合わせなので、やっぱりインデックスファンドと言うのでしょうか?曖昧です。でもまあいいや。

メリット③ 定期的に自動で積み立てができる

これを書くのを忘れていました。

でもこれも大きなメリットだと自分では感じています。

このメリットはさらに2つに分けられるかな?

1.感情を排して自動化できる

投資に関してそれほど興味がなければ、毎月毎月証券口座の画面を開いて購入の手続きをすることすら面倒な人もいるんじゃないでしょうか?

忙しくて忘れてしまう事もあるでしょうしね。

でも投資信託の積み立てって、最初に設定してしまえば、あとは口座にお金を入れておくだけで毎月決まった日に勝手に購入してくれますよね。毎日でも良いですけど。

それが本当に楽。何も考えなくていいし。この「何も考えなくていい」っていうのも大事なんですよね。

自動での積み立てをしない場合、毎月証券口座を開くわけですが、その時は必ず「今の口座状況」を見てしまうと思います。

その時に、自分の買おうとしている投資信託がかなり上がってた場合、またはかなり下がっていた場合、余計なことを考えてしまう可能性があるんじゃないかな、と。

上がっていた場合は、「ん~、今は高いしもう少し様子見ようかな…?下がるのを待ってからにしよっか…」とか。

下がっていた場合は、「あれ?こんなに下がってる?これを買い続けて大丈夫かな…?今売っちゃった方が良いかな…?」とか。

高いから買わずにいて、そのまま上がり続けることってよくありますよね~。たぶんそういう人ってもう買えないですね。

それか天井付近で我慢できずに買ってしまうとか。

逆に、下がっているからって慌てて利益確定・損切りして、その後に上昇するのも本当によくある事ですよね。

センスのある人なら良いんですけどね。自分は感情が入ってしまうのでダメです。変なこと・余計なことを考えてしまいます。

自動での積み立てだと感情の入る余地がありません。毎月決まった日に決まった金額を買い続けるだけです。

下がっていても上がっていても淡々と積み立てる。投資をしていることすら忘れて。

誰かが言ってましたね。「良い投資とは退屈なもの」だと。(調べたらジョージ・ソロスという人でした)

まあ、本当に退屈ではあります。最初に設定したら他にやることはないんですからね。

株が上がった下がったで一喜一憂したい人にはつまらないかも…。自分はどちらかと言うと一喜一憂したい人です。

そしてもう一つ。これは賛否両論あるみたいですね。

2.ドル・コスト平均法(定期購入法)

毎月自動で積み立てていると、高かろうが安かろうが「一定の金額分」買うことになります。

普通に買う時は「口数」を指定して買うこともできますが、基本的には「金額」で買う事の方が圧倒的に多いんじゃないでしょうか。知らないけど。

積立では「金額」指定のみですね。証券会社によるのかな?

で、基準価額は毎日変動するわけなので「一定の金額分」を買うとなると買える口数が変わってきます。

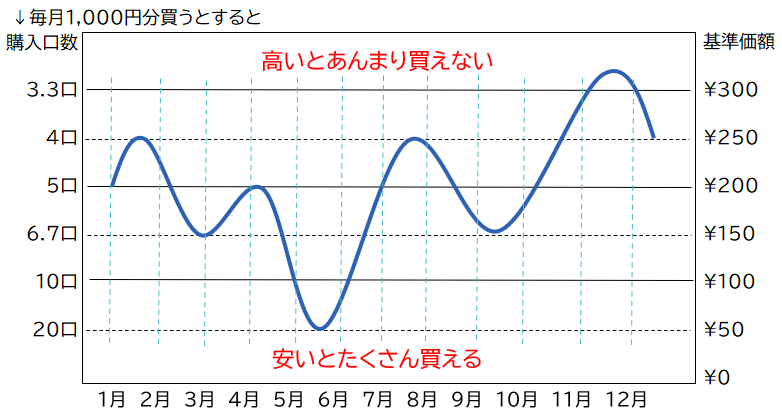

こんな感じ。

適当にグラフを作ってみました。一定方向ではなく上下してる感じのやつですね。

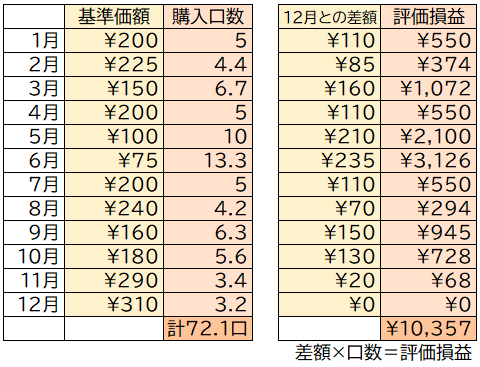

で、このグラフを例として、下の表を作ってみました。

基準価額によって買えた口数と、12月に310円で買った直後の評価損益を表にしたものです。

毎月1,000円分ずつ買っていると、1年間に買えた口数は72.1口、評価損益は+10,357円になりました。

1年の始めの1月に1,000円×12ヵ月の12,000円分を一括で買っていたとすると、買値は200円なので購入口数は60口になります。

評価損益は310円ー200円=110円×60口で+6,600円ですね。

その差は3,757円。1.5倍ほど変わってますね。これはあくまで例ですけど。

上がったときは少なく、下がったときは多く買うことでこういう事が起きるんですね。

メリット①で投資対象の分散の事を書きましたが、積み立てというのは時間の分散になります。

この時間の分散は投資初心者にはメリット、というか安心して続けられる要素になるんじゃないでしょうか?

上がっても下がってもどっちでもいいよ~、と。全然気にならないよ~、と。

ざっくりですが、これがドル・コスト平均法(定期購入法)と呼ばれるものになります。たぶん。

※イギリスでは「ポンド・コスト平均法」って呼ばれるんですね。じゃあ日本だと「円・コスト平均法」ですね。「円・費用平均法」かな?なんか言いにくい。

ただ、右肩上がりのものに対してはデメリットになる可能性が高いです。

右肩上がりの場合、なるべく早く買えるだけ買っておいた方が利益が出ますからね。

例えばこんなの。

一目瞭然ですが、早ければ早い方が良いですよね。

もちろん下がる事もありますが、必ずそれを乗り越えて上がり続けています。

そりゃあ、まとまったお金がある人は一括で買えばいいと思いますよ。でも自分も含めた大多数の人は「積み立てにせざるを得ない」という事情があります。毎月の給料から数千円~数万円をなんとか投資に回してるんですからね。ひがみじゃないです。

あとやっぱり怖いです。一括で買うのは。自分はですけどね。

毎日か毎週か毎月か

投資信託の積み立てでは、購入する間隔を毎日・毎週・毎月で選べます。

が、どれも大した差はないという事が分かってますね。

1ヵ月の中での動きなんて数十年のスパンで見ると誤差みたいなもんですよね。

逆に、何十年と続ける覚悟があるなら「毎年」でも良いかもしれないし。…忘れない自信のある人限定ですね。

実際のところ、毎日積み立ての方がほんの少し結果が良くなることが多いみたいです。でも繰り返しますが誤差程度です。

前にNASDAQのレバレッジ2倍のを毎日500円積み立ててた事がありましたが、毎日「売買報告書」だかのメールが来て鬱陶しかったのを覚えてます。もうしません。

ということで、自分は「毎月派」です。…でも毎週くらいでも良いかも?って今思いました。でもやっぱり面倒なので毎月にします。

とりあえずこんなところでしょうか。また思いついたら更新しておきます🙇♀️

自分の積み立て投資の実績を載せているので参考にしてみてください。参考になるかな?

投資信託の積み立て(積立NISA含む) 現在の状況 2022年5月末

コメント