今回はTQQQについて調べてみようと思います。

自分がメインに扱ってるものですからね。大事。メインにするつもりはなかったんだけど、いつの間にか1500万円も突っ込んじゃってる(これ→トライオートETFの状況と実績(2022年7月版))。

内容としては「なんとなく」分かってはいるのですが、一度しっかり調べてみましょう。

TQQQは1日の値動きがQQQの3倍程度になることを目指したETFになります。ですよね?

なのでまずはそのQQQ(NASDAQ100)の方からですね。

QQQ(NASDAQ100)について

QQQというETFはNASDAQ100に連動するETFということで、先にNASDAQ100について調べてみます。

NASDAQ100とは

NASDAQ100(指数)は、

- NASDAQに上場する3,000銘柄以上の中から、

- 金融銘柄を除いた、

- 時価総額上位100社

を時価総額加重平均で算出した指数になります。

ちなみに、100社ではありますが100銘柄ではないみたいです。全部見たら102銘柄ありました。

この辺はS&P500と同じ感じでしょうか。あっちもgoogle(アルファベット?)で2銘柄ありましたよね。

S&P500の場合は基本はアメリカ企業じゃないと組み入れられないですけど、こっちは外国の企業でも入るみたいですね。

ただ、米国内での上場がNASDAQのみの銘柄に限るみたいです。ニューヨーク証券取引所とかに上場してたらダメってことですね。

もう一つS&P500との大きな違い。赤字企業でも組み入れられる事があるそうです。

S&P500の方は組み入れ基準に「4四半期連続で黒字」というのがあります。(S&P500についてはこちらに→S&P500について)

でもNASDAQ100にはその条件はないようですね。

下に組み入れの基準を書いてますが、純粋に時価総額で見てるみたいです。赤字でも伸びてるのであれば入る可能性があると。

ちなみにNASDAQ100だけでNASDAQ全体の時価総額の70%程度を占めるそう。

銘柄の入れ替えは年に1回、12月にあるみたいです。

Wikipediaからの引用になりますが、入れ替えの基準は以下の通りだそうです。

(算定のための時価総額には10月末または11月末時点の値が用いられるそう)

- 既存の構成銘柄の場合、時価総額の上位100位以内であれば残留となる。

- 既存の構成銘柄で、時価総額の上位101位から125位までに入っている場合、前年の時価総額が上位100位以内であれば残留となる。前年も100位以内でなかった場合、指数から外される。

- 既存の構成銘柄で、時価総額が上位125位以内でない銘柄は、前年の順位に関わらず指数から外される。

- 代わりに指数に組み込まれる銘柄には、構成銘柄以外の銘柄の内、最も時価総額の大きい銘柄が順に選ばれる。

出典: フリー百科事典『ウィキペディア(Wikipedia)』

また定期的な入れ替え以外でも、組み入れ基準から外れた構成銘柄が出ればその都度入れ替えが行われる、とのこと。

日経平均とは違って下剋上が激しそうですね。成長企業が多いだろうし。

日経平均もいいかげん算出方法を変えればいいのに。

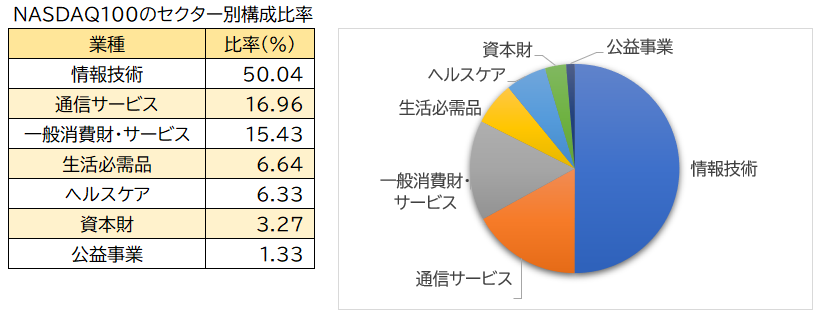

現在のセクター別の構成比率はこんな感じ。QQQので見てます。

半分がIT関連ですね。公益事業も少しは入ってるんですね。

上位10銘柄はこんな感じ。これもQQQの方で見てます。

102銘柄全部載ってるのはこちらです→https://www.invesco.com/us/financial-products/etfs/holdings?audienceType=Investor&ticker=QQQ

アルファベットはS&P500と同じで2つありますね。「GOOG」の方が「クラスC」、「GOOGL」が「クラスA」というやつみたいです。

上位10銘柄だけで約52%ですね。アップルとマイクロソフトだけでほぼ4分の1。存在感がすごいですね。

S&P500の上位10銘柄と似てますね。構成比率は全然違うけど。

こちらには「メタ」「ペプシ」「コストコ」があって、「バークシャー・ハサウェイ」「ユナイテッドヘルス」「ジョンソン&ジョンソン」がない。

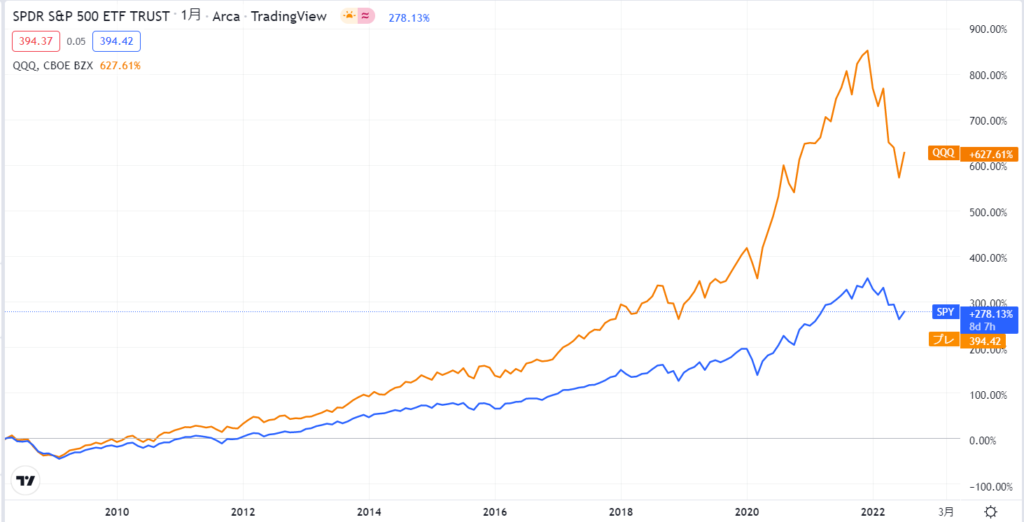

ちなみにS&P500と比較したチャートです。2008年4月1日(くらい?)が起点になってます。

オレンジがNASDAQ100、青がS&P500です(正確にはそれぞれのETFであるQQQとSPYの比較になります)。

S&P500は3.78倍、NASDAQ100は7.27倍です。

アップル、マイクロソフト、アマゾン、グーグルの構成比率が高い分、NASDAQ100の方がすごい勢いで上がってますね。

ホントにこの10年はITの時代だったんですね。これからはどうだろうか?たぶん続くんでしょうね。知らないけど。

上の4社が没落しても、他のが台頭してくるでしょう。たぶん。

S&P500をコアにするのは変わりませんが、NASDAQ100(NASDAQでも良いけど)も積み立てておいても良いかもしれないですね。

NASDAQ100についてはこんなところでしょうか。また情報があれば足しておきます。

ちなみにですけど、NHKの朝のニュースでダウ平均と一緒に出てくるナスダックは「NASDAQ総合指数」の方ですね。これはNASDAQに上場する3,000以上の銘柄を時価総額加重平均で算出した指数です。

QQQとは

QQQの正式名称は「インベスコ QQQ トラスト・シリーズ1 ETF」。

英語だと「Invesco QQQ Trust Series 1」。

ベンチマークはNASDAQ100。

運用会社は「インベスコ(Invesco)」。

サイトもファクトシートも全部英語なのでよく分かりません。読める方はインベスコの公式ホームページへどうぞ。まあグーグル翻訳でもなんとなくは分かるんだけど。でもやっぱり翻訳おかしい…。

設立は1999年3月10日。20年以上の歴史があるんですね。歴史っていうほど長くないけど。

なんで「QQQ」というのか知りたかったのですが分かりませんでした。なんでしょうね?

シリーズ1ってなってるのでシリーズ2もあるのか?と思いましたが、探しても見つかりませんでした。シリーズって何だろう?

経費率は0.20%。

S&P500に連動したETFであるVOOやIVVは0.03%なので、それと比べると高いかな?(S&P500のETFについてはこちら→S&P500に連動したETF)

2021年の分配利回りは0.54%(2020年12月31日の終値が313.94。2021年の分配金の合計が1.69679ドル)。

まあ高くはないですねっていうか低いですね。成長企業が多いので配当はあんまり出さないですね。このETFにそれを求めるのが間違ってるんでしょうけど。

純資産総額は1,531億ドル。1ドル138円で計算すると約21兆円。

インデックスファンドの中では5番目に高いですね。(ちなみに上からSPY、IVV、VOO、VTI、QQQです)

QQQについてはこんなもんでしょうか。中身はNASDAQ100なので上に書いてることと同じになっちゃうし。

TQQQについて

ということで本題。

TQQQの正式名称は「プロシェアーズ・ウルトラプロQQQ」。英語だと「Proshares UltraPro QQQ」。

運用会社は「プロシェアーズ(Proshares)」。(プロシェアーズのTQQQのページはこちらです。ここも英語です)

設定は2010年2月9日。まだ12年ほどなんですね。

経費率は1.01%。ん~、レバレッジ型だから?よく分かってませんけど。

純資産総額は約130億ドル。1ドル138円で計算すると約1兆8000億円。QQQの10分の1くらい。

TQQQは最初にも書きましたが「1日の値動きがQQQの3倍程度になることを目指した」(ブル型の)ETFです。

この「3倍の値動き」ですが、ETFの株価そのものではなくて割合に対してです。

QQQが1%上がったら(下がったら)、TQQQは3%(くらい)上がる(下がる)ということです。ピッタリ3倍ではないです。

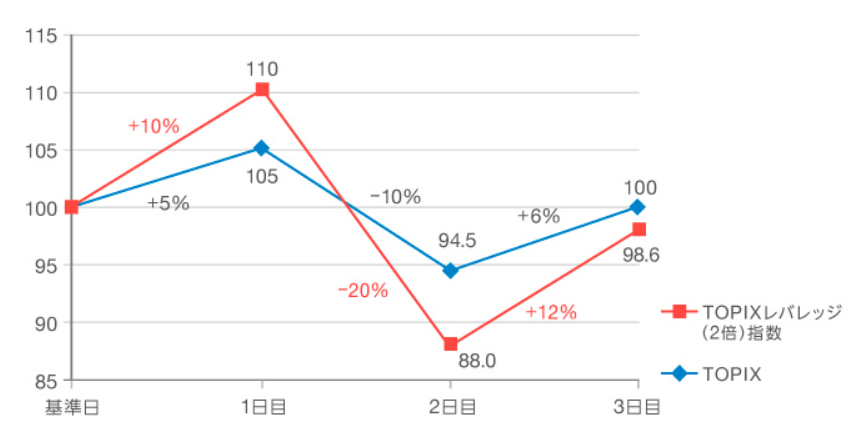

レバレッジ型の商品すべてに共通しますが、デメリットとして「株価の逓減(ていげん)(または漸減、減価)」があります。

言葉で説明するのが自分には難しいので図で見てみます。

右肩上がりのものであればその威力は凄まじいものがありますが、長期間レンジで動いてる場合はベンチマークより徐々に低くなっていくんですね。ベンチマークが元の値に戻っても、レバレッジ型の方は戻らない。

これがレバレッジ型のものを長期で運用するのは止めた方が良いと言われる理由なんですね。

「つみたてNISA」対象の投資信託は183本(2022年7月21日現在)ありますが、レバレッジ型のは1本もありません。

ここから対象商品全部見れます→金融庁のホームページです。

金融庁も注意喚起してましたよね。長期投資には向きませんよ~って。

でもTQQQはこの10年は右肩上がりなんですよね。最近は違うけど。

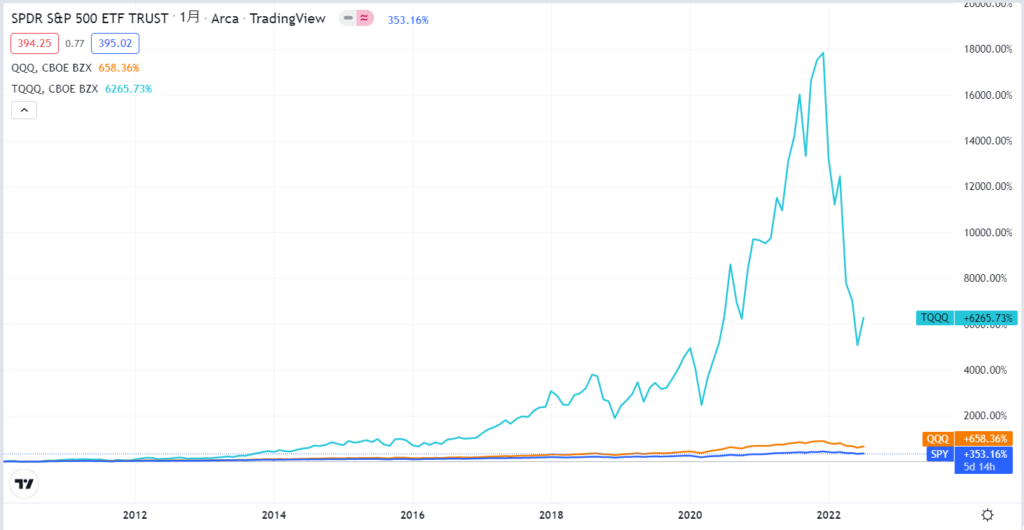

上に載せたQQQ(NASDAQ100)とSPY(S&P500)のチャートに、TQQQを加えたものがこちらです。

TQQQの設定が2010年2月なので、起点は2010年3月1日にしました。

TQQQのコロナショック後の上がり方が凄まじいですね。その後の下がり方も恐ろしいですけど。

SPYがほとんど変わってないように見えますね…。

TQQQは最近は下がってますが、2021年末には2010年の約180倍になってました。今でもまだ60倍以上あります。

これを見るとTQQQやいわゆるレバナス(レバ2倍)に長期投資しようと考える人が多いのも分かる気がしますね。

まぁこの10年が異常だったのかもしれないですけどね(と、たぱぞうさんが言ってましたね)。

でも2010年に10万円分買ってたら2021年末には1800万円ですからね~。…宝くじ買うより全然良いのでは?と思ってしまいます。

自分の場合は10万円が15万円くらいになったら売っちゃうと思うけど…。握力ないし。

でも2021年末に買って今も持ってる人は悲惨ですね。…自分も似たようなものですけど。

というか、日本だと現物で買えるところはあるのかな?現物だとなさそうですね。

2022年11月から、SBI証券、マネックス証券、楽天証券、松井証券で現物ETFの取り扱いが始まりました。

選択肢が広がるのは良い事ですね~。

CFDだとIG証券とGMOクリック証券は買えます。あともちろんインヴァスト証券。あとサクソバンク証券?ここは口座を持ってないので分かりません。

IG証券では買えないって書いてあるサイトがいくつかあるけど、普通に買えるんですが…。一度は扱いをやめたのかな?

IG証券では「TQQQ」ではなく正式名称の「Proshares UltraPro QQQ」でありますね。

GMOクリック証券では「NQ100ブル3倍ETF」の名称でありました。

スプレッドはIG証券の方が狭い。総合的な手数料はどうなんだろうか?

まぁそれはいいや。

これを長期保有するのは勇気が要りますね。

なんかあってNASDAQ100が1日で34%下落したら0になるんですもん。ちゃんと3倍動けば。

使い方としては短期売買になるでしょうか。自分には無理かな~。

自分がやっているトライオートETFは長期投資というわけではなく、ちょこちょこ買ってちょこちょこ売るやり方です。

動きが激しいので利益も出る。株価が低迷しててもそこで動いてくれれば利益になる。元の値に戻らなくても資産は増える。

今は仕掛けてない水準まで下がってしまったのでそうはなってないですけど…。それは自分のやり方がマズかっただけですね。

でもこれも同じなんですよね。NASDAQ100が1日で34%下落したらどこでどのように買っていようが0になります。ちゃんと3倍動けば。

「まあたぶん0にはならないでしょう」という前提のもとやってるわけです。ギャンブルといえばギャンブルかな?

でもついこの前(2022年7月22日?)、スナップというところが1日で39%下落したそうですね。これはニューヨーク証券取引所に上場してる会社みたいですが。

…34%の下落もなくはない、のかな。100銘柄もあれば大丈夫なような気もしますけど…。

何日かかけて34%以上下がるのは全然良いんです。

例えば、TQQQが100ドルの時に、NASDAQ100が1日で30%下落したとすると、TQQQは90%下がって10ドルになります。

次の日にNASDAQ100がまた30%下がったとすると、TQQQはまた90%下がって1ドルになります。

さらに次の日にNASDAQ100が30%下がったら、TQQQは0.1ドルですね。

割合の問題なので「きっちり3倍動くのであれば」1日に34%下がらない限り0になる事は理論上ありません。

でも「きっちり3倍じゃない」んですよね。見てると。「大体3倍」かな?くらいです。

なので下手するとNASDAQ100が30%下がったらTQQQが0になる、なんてこともあるでしょうね。

で、さっきの逓減の話です。

NASDAQ100が10,000のときに30%下がると7,000ですよね。次の日に30%上がると9,100です。元の9割くらいになります。

さらに次の日に30%上がると11,830となり、元の10,000を超えてきます。

TQQQは100ドルのときに90%下がると10ドルです。次の日に90%上がると19ドルです。元の2割くらいになります。

さらに次の日に90%上がっても36.1ドルです。元の100ドルの3分の1程度です。

これで合ってるかな?かなり悲惨なんですが…。

分かってはいた事ですが、こうして改めて文字にすると怖くなりますね…。

投資資金の5%とか10%くらいなら良いかもしれないですが。

これをコアにしてる人もいるんでしょうけど、あまりお勧めできるものではないですね~。

積み立てするなら普通にインデックスにしておきましょう。私のような投資初心者はレバレッジ型はやめておいた方が無難ですね。

償還の問題もあるし。

何十年と積み立ててたのに、ある日いきなり0になってたら多分涙も出ないでしょうね。涙でなくて血が出そう。

なんか文字ばかりで面白味のない記事になりましたね。

いつか作り直すかも。とりあえずこれで今回は終わります🙇♀️

次は何を調べようかな?知らない事がありすぎて何を調べれば良いかも分からない…。

コメント