現在の資産状況

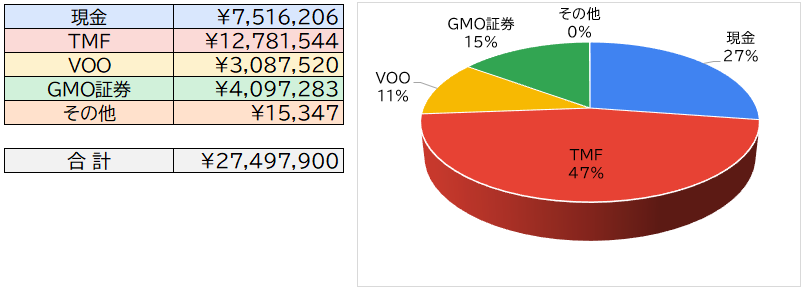

2023年12月末の資産の合計は27,497,900円でした。

内訳はこんな感じ。

前月比+4,039,781円でした。

12月はTMFのおかげですね。あと一応本業のボーナスもあったし。

1ヵ月でこんだけ増えることって滅多にないです(マイナスの時はたくさんあるけど)。

一時的なものだとは思いますが嬉しいですね~。

運用中のもの

〇現在運用中のもの

・米国ETF

TMF(米国長期国債ETFの3倍レバ)

VOO(S&P500)

・GMOクリック証券

TMF(TMFをさらに3倍レバで)

米国VI(VIXです)

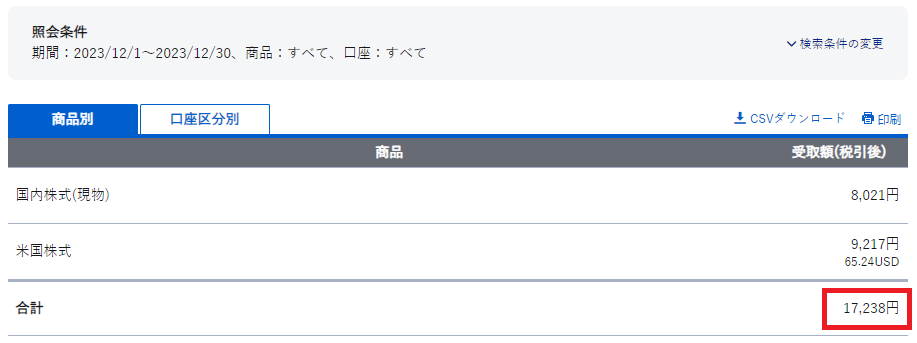

〇12月の確定損益

+17,238円でした。

12月は何も決済はしてなかったみたいです。

株の配当・ETFの分配金だけですね。

国内株式は確か11月中に全部売ってたはずなのですが配当が入ってました。

あんまり気にしないで売ったのですが、ちょうど権利落ち日は過ぎてたんですね。

TMFの分配金がまだ入ってないのですが…いつ入るのかな?来年かな?

・米国ETF

12月30日時点ではこんな感じです。

(※一番上のTLTに関してはTMFとの比較用なので運用中には含めてません)

預り金の米ドルは、TMFの分配金が入ったらさっさと円に換えます。

・TMF(現物)

現在14,000口保有中。平均取得単価は48.30ドル(併合があったので桁が1つ増えてます)。

下のチャートは1年金利(オレンジ)と10年金利(青)です。

一度縮まった長短金利差がまた開いてきています。逆の意味で。

つまり逆イールドがよりひどくなってる。ここにきて?

ちょっと長期金利の下がりが早い気がします。まあどうでもいいんですけど。

ここからは今までのように長期金利が急激に下がるってことはないでしょうね。知らないけど。

また4.5%くらいまで上がるようならTMFを買い増しします。下がるなら下がるでOKです。

利確に関しては、またちょっと考えが変わっています。

前回の記事では「利確は長期金利が2%くらいになったら。できればもっと引っ張りたい」というような事を書いてたと思いますが…

状況を見ながら、としか言えない感じ。

よく言われる「ソフトランディング・ハードランディング」ですが、結局はこれの状況によるかなと。

・ソフトランディングの場合

今の逆イールドが解消されて正常化すると、短期金利が長期金利を下回るということになるのですが…

この短期金利がどのくらいで落ち着くか?中立金利って言うのかな?

ソフトランディングの場合、短期金利は落ちても2%くらいまで、高くて2.5%くらいまでかな?3%ってなるとちょっと厳しい。

とにかく長期金利はそれよりも上という事になります。

てことで~、一応10年金利が3.5%くらいまで下がってきたらどうしようか考えようと思います。それまでは何も考えない。

10年金利が3→2%に落ちる間、TMFは約2倍になるはずですが…それを捨てるのはもったいない気も。

まだ方針は決まってないですが、半分程度は利確してあとは他のを探そうかな。

とにかくソフトランディングの場合は利確が難しいです。あまり欲を出さない方が良さげ。

・ハードランディングの場合

もちろんこちらが希望です。わかりやすい。

経済指標を見ながらできるだけ引っ張って、10年金利の底を狙っていきたいと思います。

上手くいくかどうかは知らない。ほどほどが一番ですね。

とにかく当初持っていた過度な期待は捨ててます。

今でも400万円くらいの含み益(CFDも含めて)があるので十分ですしね。

これ以上はおまけ程度に考えてます。

あと前回も書いた比較ですが、

円換算での現在の状況は

・TMF(3倍レバ・ヘッジなし):+26.63%

・TLT(レバ・ヘッジなし):+2.53%

・2621(レバなし・ヘッジあり):+8.48%

です。

意外とTLTがプラス。

ちなみにですが、超長期で持つ場合はこの3つの中ではTLT一択です。自分はですが。

・VOO

現在50口保有中。取得単価は413.94ドル。

なんでこれをチョイスしたのか…。円高になるって分かってたのに。

ドル換算では確かに上がってるのですが、円換算だとマイナスです。当たり前ですよね。

せめて為替ヘッジありのを買うべきでした。

年末までに売ろうと思ってたのですが忘れてました。さっき(12/30)成行で売り注文出しておきました。

持っておいても良いのですが、持ってなくても良いや。

今は現金で置いておいた方が良いかなと。

元々はTMFのヘッジ用でした。

米国の経済状態が崩れない場合、TMFは上がらず株価が上がるから株を買っておこうと。

その考え自体は今でも別に悪くないとは思っていますが…まあいいや。

下がったらVOOを売ってTQQQなりSPXLなりに乗り換えようと思ってましたが、それなら現金で持ってる方が動きやすいんですよね。

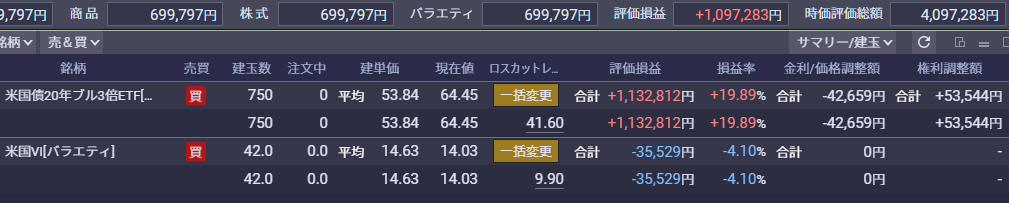

・GMOクリック証券

・TMF(米国債20年ブル3倍ETF)

こちらでもTMF。3倍レバ型ETFに3倍レバで買ってます。

遊びです。遊びの博奕です。

元本は200万円。ロスカットレートは41.60。レバレッジは3倍です。

つまり600万円分を買っています。750口。

本当は、始めた途端に下落して「失敗しました~」というネタにするつもりだったのですが…

一度もマイナスになることなく上がってしまいました。

レバ型ETFにさらにレバレッジを利かせることの危険性を知ってもらいたかったのですが。

GMOからTMFのCFDが出た時にTwitter(面倒なのでこの呼び方にします)でお知らせしたのですが、思いのほか反響が大きく…真似する人がいたらどうしようと思うとちょっと怖くなりました。

ということで、このポスト。

あの時点では40ドルを割る可能性はまだあったわけで、たまたま上手くいっただけなんです。

今から41.60ドルまで下がる可能性はほぼ無いと見ているので、もうどうでもいいんですけどね。

CFDの方は現物と違い金利調整額が発生するので「分配金をもらいながらまったり待つ」という事はしません。

ある程度上がったらさっさと決済します。いつかは分からないけど。

…逆に下がるようなら、追加するかも。今だとまだレバ2倍でも大丈夫そうだし。

絶対にお勧めはしません。

・VIX(米国VI)

ということで、今はかなり低い水準なのでまた手を出しました。

VIXはほぼ底値が分かっているのでやりやすいですね。

とりあえず成行で買ったので14.63という中途半端な建値になっています。レバレッジは2.3倍くらい?

拘束証拠金は37万円ほどです。

あとは13.00で40万円分(レバ3倍)、12.00で30万円分(レバ4倍)で注文しています。

必要資金は全部で107万円ほど。

ロスカットレートは全て10.00以下になるようにしていますが、11.00を割るようなら資金を追加しておきます。

もちろん長期に渡って低い水準で推移する事もありますが、今回はそうはならないと踏んでいます。知らないけど。

問題は価格調整でゴリゴリ削られる事ですが…これは仕方ないですね。

GMOの米国VIと本家のVIXではちょっと違うのですが、本家の方で17とかまで上がれば決済しようかな?と。

20を超えてくるようなら低レバ(0.2~0.4倍くらい)でショートしようと思います。

ちなみに、自分は株価指数をショートするという事はしません。怖すぎるので。

長期で見て右肩上がりのものをショートするのは難易度が高すぎますよね。

別にそこまでリスクを取らなくてもいいかなと。

VIXで十分です。

VIXはTMFのヘッジにもなりますよね。

長期金利が上がった場合、もちろんTMFは下がって株も下がる。で、VIXは上がる。たぶん。

結構いろんな局面で使えると思います。

今回はヘッジになるような資金量でもないし、あくまで遊びの範疇ですけど。退屈なんだもん。

あと、VIXを買うのは別に株が下がると思ってるからってわけでもありません。

先に書いた通り、低いから買っただけです。

下がっても底が知れてて上がれば美味しい。ただそれだけです。

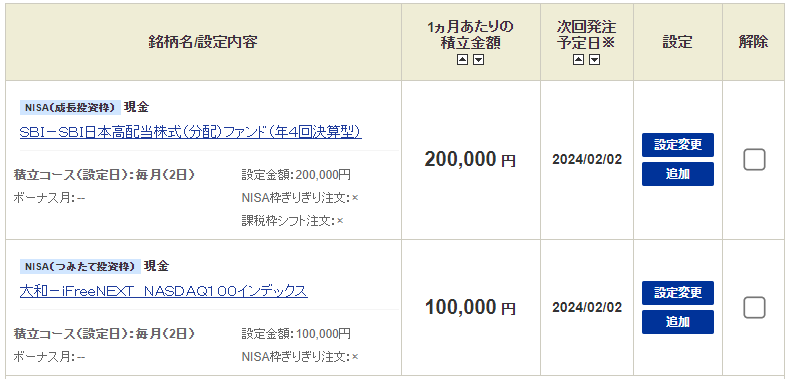

・NISA

散々迷走したあげく、結局こんな感じになりました。

つみたて枠:NASDAQ100(10万円/月)

成長枠:日本高配当株式(20万円/月)

なんでこうなったのかは自分でもよく分かりません。気が付いたらこうなってました。

つみたて枠はS&P500でほぼ確定だったはず…。ちょっと欲が出てしまいました。

値動きがある方が楽しいですよね~。

成長枠は前から気になってたSBIの日本高配当株ファンドに。

それはいいのですが、全部それにする必要もなかった…。

たぶんちょこちょこ変えていくかなと思います。

売却しても枠が復活する仕組みで本当に良かったです。

自分に長期投資なんて無理なんです。

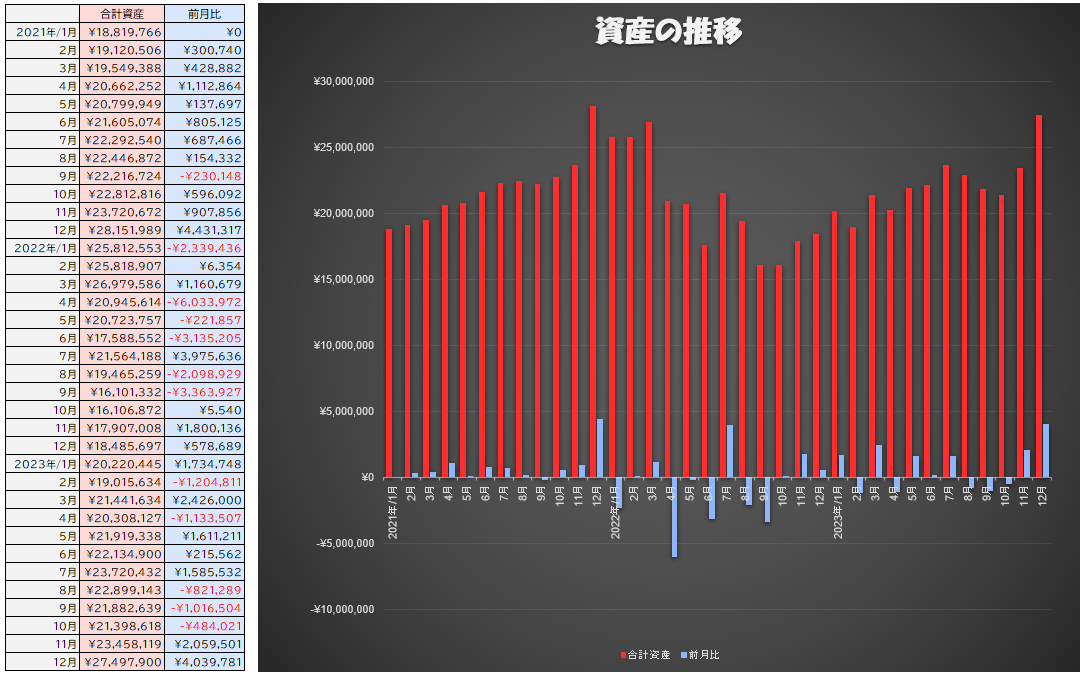

資産推移と、あとがき的なもの

資産の推移はこんな感じです。

記録を付け始めたのが2021年1月からなので、それからの推移になります。

なんかピョコっと上がってます。ありがたや~。

こうして見てみると昨年末からは900万円くらいの増加。意外です。

今年は1,300万円くらい損切りしてるので完全に負けてるイメージしかなかったのですが、とりあえず増えてて良かったです。気持ちよく年を越せます。

とは言っても、まだ2年前よりはちょっと少ないんですね~。来年には超えると思うのですが。

で、年末ということで今年の振り返りでも。

(思ったより長くなったのでブラウザバック?推奨です)

今年は途中からガラっと投資?スタイルが変わりました(たぶん「投資」とは言えないけど…)。

FXからは完全に手を引きました。今のところ「またやりたいな~」とも思いません。

二度とやる事はないと思います。たぶん。…たぶん。

とにかく難しすぎますね~。

Twitterを見てるとすごい精度で予想してる方がいらっしゃるのですが、あのレベルになるまでにはどれだけの努力をされたのか…。自分には到底無理。

努力もそうなんですが、センス?という事にしておこう。自分にはセンスが皆無。

トラリピを含む自動売買でも裁量でもなんでも良いのですが、FXで利益を出し続けてる方っていうのはホントにすごいな~と尊敬します。自動売買だって結局は予想して設定しないと勝てないですしね。

という事で、FXからは完全に撤退しました。

負け犬ですが、自分にとっては良い事だと思います。

あと、今年はとっても大事な二点を学ぶ事ができました。

資金管理と損切り。大事な事なので強調。

大事というか、これが全てかも?と思っています。

投資対象がどんなものでも、投資手法がどんなものでも、この二点さえしっかりしていれば致命傷は避けられるはず。

今まではとにかく機会損失になるのが嫌で「全力投入」していたのですが…

逆に大きなチャンスをたくさん逃していたと思います。

今回のTMFもそう。現金に余裕があったからまあまあ良いところで買えました。

そしてまだ余裕はあるので、「下がれば買い増しする」という事もできます。

TMFがしばらくダメそうでも他に良さげなのがあればそっちを買う事もできます。

ここですでに全力でTMFを買っていたら、もうただ「上がれー!頼むからぁ~…」と祈る事しかできなくなってたはず。

祈るようになったら終わりですね。その場合は潔く撤退した方が良いですね。

機会損失って言っても実際に損失出してるわけじゃないんだから別に良いんです。

資金管理、超重要でした。やっと気が付きました。遅いけどまだ手遅れじゃなかった。

そして損切り。こちらも超重要でした。

損切りってイヤですよね。立て続けにやってると少しクセになりますが…。

「アハハ~もうどうにでもなれ~」って感じで。

で、やっぱりダメなものはダメなんですよね。

ダメなものはさっさと切って、他に良さげな物があればそちらに移った方が効率的。…なはず。

上手くいくかどうかはまた別の話ですけど…

でもトラリピをやめてTMFを買ってますが、トラリピの損失分はすでにほぼ取り返しています。

あのままトラリピをやってても、今のレートだと含み損はほぼ変わってなかったですからね。

今回は成功したみたいです。たまたまかもしれませんが。

損切りの基準は自分の場合は単純で、「今ここで新たに買う(売る)気になるかどうか?」です。

自分の場合は今年はクロス円でしたが、「ここで新たにショートできるかな?」と考えた時に「ん~…できない!」という判断だったので損切りしました。かなり遅くなりましたけど。

結果的には下がってきたのでショートが正解だったのですが、もしあのまま上がってしまったらアウトでしたし。

下がるという確信がなければ無理です。で、自分にはその確信が一切なかったです。センスですね~。

そもそも為替に確信なんて持てないです。持たない方が良いと思います。

まあ、もう二度とやらないけど。たぶん。

TMFに関してはどれだけ下がっても損切りはしません。

これに関しては確信があります。なので、いくら下がっても「ここで新たに買うか?」と自分に問えば「買う!」となります。なので損切りする必要がありません。

ちなみに、確信を持ってるから成功するかって言うと…それもまた別の話です。

話がズレたけど、とにかく損切り大事。したくはないけど、でも大事。

なんか他にも大事な事があったような気もしますが…忘れてるって事はそれほど大事じゃないかな?

あと変わったと言えば、不労所得に対する考えでしょうか。

トラリピやトライオートなどの自動売買をやっていたのも、「コツコツ毎月お金が入ってくる」というのに魅かれたからです。いいですよね~。不労所得。

でもあれは諦めました。含み損ありきの方法はリスクが高すぎるな~と。

含み損がそのまま確定損失になる可能性がかなり高いんですよね。

損切りが早ければ助かりますが、そもそも含み損ありきなのでここは矛盾しますね。

「マズいかな…」と思った時はすでに手遅れです。自分はほぼ手遅れでした。ギリギリ助かったけど。

資金管理をしっかりしていれば問題はないのですが、それだと効率が著しく落ちますし…。

これなら配当株投資の方が良いかな?と。

という事で、NISAの方では高配当株のETFにしてみました。

個別株も前にちょっとやってましたけど、やっぱりめんどくさい。めんどくさいのは嫌い。なので個別株は嫌い。

それにあの投資信託(SBI日本高配当株式ファンド)って信託報酬がすごく低くて、日本株の投信の中でも一番低いんじゃないかな?インデックスよりも低い。アクティブなのに。前にも書いたかも?

アクティブがインデックスに負ける要素の一つに「コスト」がありますが、このコストがインデックスよりも低いってなると~…もしかするとインデックスに常勝できる稀有なアクティブになるかも?知らないけど。

そんな期待を抱きつつあれを選んでみました。月20万円の積み立ては多い気がするから減らすかも。

あと最近はなんていうか…日々の値動きがどうでもよくなりました。

気にしなくなった、と言えば聞こえも良いのですがちょっと違うんですよね。

ど~でもいい。と言った方がしっくりきます。

毎日「S&P500が〇〇%上がって~」「TMFが○○%下がって~」っていうのをTwitterでもよく見ますが…

ど~でもいい。

そもそもそんなすぐに利確・損切りするなんて考えてないし。

余裕をもって見られるようになったという事なのかな?良いのか悪いのか…。

なんて言ったら良いのか分かりませんが、「こうなるだろうからこうしよう」から「今がこうなってるからこうしよう」という考えに変わってきています。伝わるかな?

似てるんですけどちょっとニュアンスが違う。

「株が下がるだろうからショートしよう」ではなくて、「今は株が下がってるから買おう」って感じです。

自分の予想とか想定なんてものは何の価値も意味も持たない事がこの度ハッキリしました。

頭悪すぎるんです。

まあ、どうしても多少の予想と言うか想定は入っちゃうんですけど。それがないと動きが取れないし。

でも極力そういうのは排除しようと。どちらに動いても良いようにしようと。

資金管理をしっかりっていうのはこれもあります。どっちに動いても良いように。

なので日々の動きとかどうでもいいんです。

でも「そろそろ利確かな~?」という時期になるとソワソワするんでしょうね。

なんかいつも以上に脈絡なくダラダラ書いてた気がします。この辺にしておきます。

では、12月はこんな感じでした~。

2024年もよろしくお願いいたします。

コメント