S&P500の概要や構成銘柄についてはこちら→S&P500について

S&P500は指数なので直接売買はできません。なので指数に連動した商品を売買することになります。

手数料を考えるとETFの方が良いですけど、手間を考えると投資信託の方が簡単ですね。

手間といっても月に1回の買付くらいならETFで良いような気もしますけど。

ただ、積立NISA枠で買うとなると投資信託しかありません。

※2022年6月25日追記

積立NISAの制度上、ETFも対象となるそうです。

ただ、SBI証券では対象外だそう。

ということで自分は投資信託を買っています。楽です。

あと分配金に関しては、投資信託は(基本)再投資される、ETFは再投資されない、という違いもあるかな?

前の記事にまとめようと思ったのですが、面倒だったので別にしました。

ある程度情報が集まったら一つの記事にまとめようかな?

ということで、今回はS&P500に連動した投資信託について。

(ETFについても書こうと思ったけどかなり時間がかかりそうだったので、また別の記事で書きます)

S&P500に連動した投資信託

代表的なのはこの2つ(というか、まともなのはこの2つ)。

・三菱UFJ国際-eMAXIS Slim 米国株式(S&P500)

(信託報酬:0.0968%以内)

・SBI-SBI・V・S&P500インデックス・ファンド(愛称:SBI・V・S&P500)

(信託報酬:0.0938%程度)

SBI証券の投資信託で「S&P500」と検索すると出てきたのが9つありました。

そのうち、レバレッジ型のが2つあるので除外してます。

あとは信託報酬の高いのも除外してます。

で、残ったのがこの2つ。

指数連動型であれば内容的にはほぼ同じになるので、それならコストが安いのを買いますよね。

なんか信託報酬だけで0.5%くらいのもありましたし…。こんなの買う人いるんだろうか。いるからまだ残ってるんでしょうけど。

面白いのは、この2つでもちょっと中身が違うんですよね。なので「ほぼ同じ」という表現にしてます。

この2つの上位10社の構成比率を見てみます。

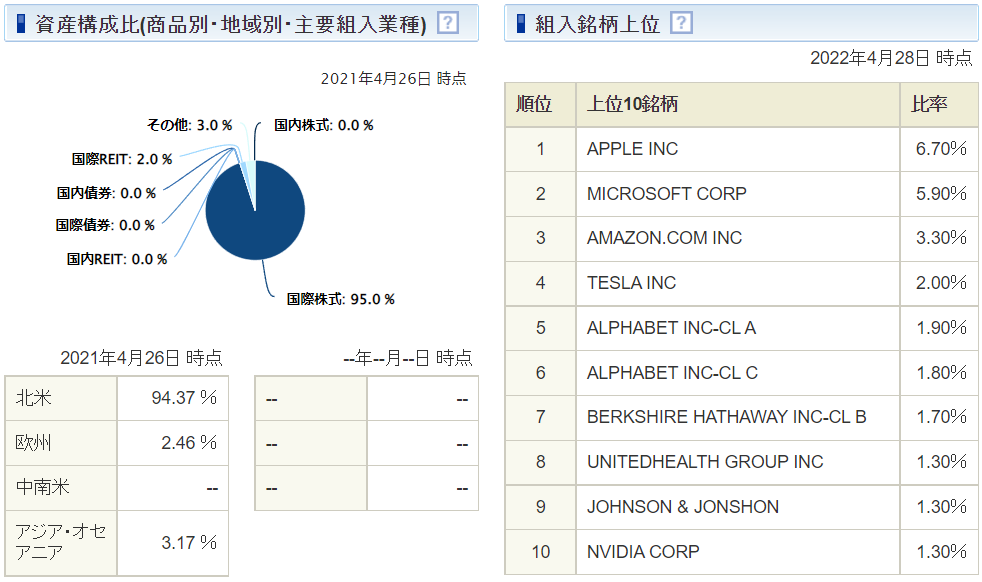

まずeMAXIS Slimの方。

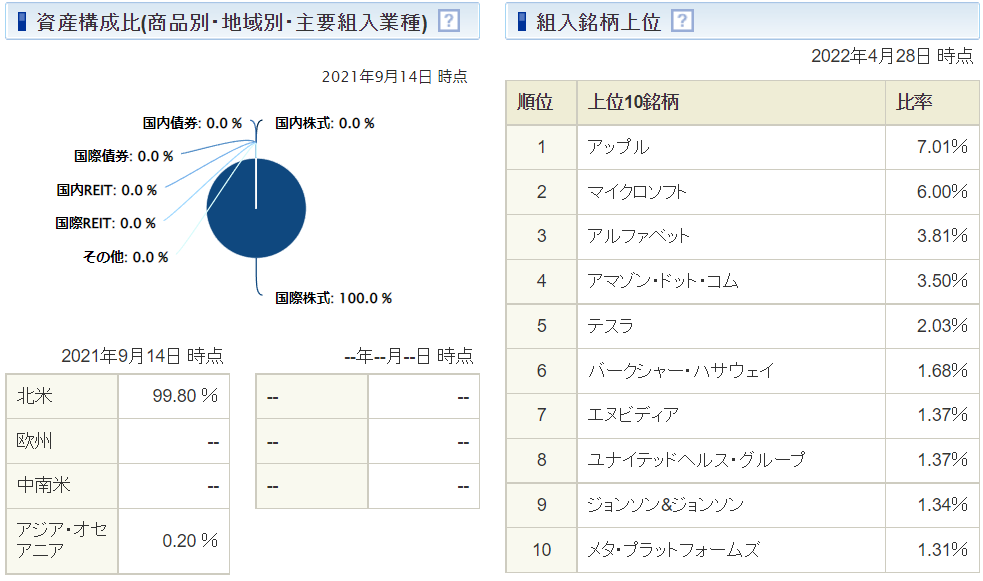

次にSBI・Vの方。

という感じでちょっと違う。

かといってそれでどういう差が出るのかは素人の私にはよく分かりません。

ベンチマークとの乖離を表す「トラッキングエラー」という値があって、0に近い方が乖離が小さく指数にちゃんと連動してるってことになるのですが、ここ1年で見ると両方とも0.12となってます。

(eMAXIS Slimの方は3年で0.09となってました。SBI・Vは3年のデータなし)

なのでどっちを買ってもそんな変わることはないでしょう。たぶん。

信託報酬はSBI・Vの方が若干低めに設定されています。

隠れコストを含めた実質コストでも

・eMAXIS Slim 0.1212%

・SBI・V 0.1123%

となっていて、SBI・Vの方が0.01%弱低いですね。

eMAXIS Slimの方が2年ほど早く出ているので、純資産はこちらの方が2倍以上ありますね。

自分はSBI・Vが出る前から積み立てを始めたのでeMAXIS Slimですが、新たに始める人は、こだわりがなければSBI・Vの方で良いかもしれませんね。

長期間保有するなら0.01%でも大きいかな?1000万円で年1000円、30年で3万円…。まあ気にしなくて良いかな?そんなに買えないし。

投資信託のコスト

ついでに投資信託全般に関わるコストについて書いておこうと思います。

主なコストはこちらの4つ。

- 買付手数料

- 信託報酬

- 信託財産留保額

- 解約手数料

買付手数料と解約手数料はそのまんまですね。販売会社に支払う手数料です。

信託報酬は、投資信託を保有している期間ずっとかかり続ける管理費用です。

上のeMAXIS Slimの例だと0.0968%(以内)なので、100万円分持っていたら年間968円引かれるというわけですね。

インデックスファンド(指数に連動したファンド(投資信託))は低めですが、アクティブファンド(運用会社が独自に銘柄を選んで運用するファンド)は高めですね。

インデックスファンドは指数の構成と同じにするだけ、アクティブファンドは銘柄選定に時間・手間がかかるので当たり前なんですが…。

どっちが良いという意見は特にないです。好きなのを買えばいいし。

ただ、過去15年間でS&P500を上回ったアクティブファンドは8%ほどしかないそうです。

そういうファンドを探せるのであれば、自分で個別株を選定した方が手数料もかからないし良いんじゃないかと思ったり思わなかったり…。

それに多少インデックスに勝ったとしても信託報酬で持っていかれたら大した変わらないんじゃないかと。

話がそれました。

信託財産留保額は、投資信託を売るときに解約手数料とは別にかかるコストみたいです。

ただ、この手数料?は運用会社や販売会社の利益になるわけではなく、その投資信託の財産に組み入れられるそうです。

解約のペナルティ、と表現してるものもありましたね。まあ、よく分かりません。

で、ここまで書いておいてなんですが、上の4つのコストのうち、eMAXIS SlimもSBI・Vも信託報酬以外はかかりません。

じゃあ信託報酬だけ見ればいいのか?となるのですが、そうでもないみたいですね。

いわゆる隠れコストというのがあるそうです。

実際に運用をして初めて分かるコストだそうで、目論見書には書いていなくて、運用報告書を見ないと分かりません。

例えばSBI・V・S&P500インデックス・ファンドの月次レポートにはこう書いてます。

信託財産にかかる監査報酬、信託事務の処理に要する諸費用、法定書類(目論見書、運用報告書等)の作成・印刷・交付にかかる費用、組入有価証券の売買の際に発生する売買委託手数料、外貨建資産の保管に要する費用等の費用は、原則として受益者の負担とし、投資信託財産中から支払われます。なお、これらの費用は、運用状況などにより変動するものであり、事前に料率、上限額などを示すことができません。

なんかよく分かりませんが、とりあえず色々とお金がかかるみたいですね。

で、事前には分からないと書いてます。実際に運用しないと分からないコストってことですね。

これらを全部含めたコストを実質コストというそうです。

上の2つのファンドの場合、信託報酬と隠れコストを含めた実質コストが

・eMAXIS Slim 0.1212%

・SBI・V 0.1123%

ということですね。

レバレッジ型の投資信託についても書こうと思ってたのですが、なんかコストについての話が思ってたより長くなったので、今回はこのへんで。レバレッジ型のを書いたら、この記事に足しておきます。

次回はETFについて書こうかな~🙋♀️

※2022/6/15に書きました~。

[st-card myclass=”” id=”756″ label=”” pc_height=”” name=”” bgcolor=”” color=”” webicon=”” readmore=”on” thumbnail=”on” type=””]S&P500の概要とか構成銘柄についての記事はこちら

[st-card myclass=”” id=”627″ label=”” pc_height=”” name=”” bgcolor=”” color=”” webicon=”” readmore=”on” thumbnail=”on” type=””]

コメント