投資信託についての第2回。(第1回は→投資信託のメリットについて)

投資信託とETFの違いについてです。もともとこれを調べたかったんですよね。

前回も書きましたがETFは「上場投資信託」なので、株式市場に上場してる投資信託ですね。そのままですけど。

「Exchange Traded Fund」の略らしいです。(Google翻訳で「Exchage Trade」だけ入れても「上場投資信託」になるけど…?)

ざっくりとした違いはこんな感じでしょうか。

要は上場してるか上場してないかでどう違うかってことで良いのかな?

上から順に掘り下げてみます。

買えるとこ

買えるとこは、ETFは証券会社だけですね。投資信託は銀行や郵便局でも買えますが…。買う人いるのかな?

郵便局のを見てみると信託報酬が1~2%くらいのがたくさんありますね。いわゆるぼったくりファンドってやつでしょうか。

TOPIX連動ので0.198%のがありますね。たぶんこれが一番安いかな?全部は見てないので分かりませんけど。

で、ここで一つ疑問。

郵便局(ゆうちょ銀行)で買える「つみたて日本株式(TOPIX)」は、三菱UFJ国際投信によるものです。信託報酬は0.198%。

そしてもうひとつ。「eMAXIS TOPIXインデックス」も三菱UFJ国際投信によるもので、信託報酬は0.396%~0.44%。

証券会社で買える同じTOPIX連動型の「三菱UFJ国際-eMAXIS Slim 国内株式(TOPIX)」も三菱UFJ国際投信ですが、信託報酬は0.154%以内。

三菱UFJ国際投信が運用してるTOPIX連動型のファンドで信託報酬の安いのがあるのに、郵便局ではなんでわざわざ高い方を売ってるんでしょうね?

ちなみにみずほ銀行を見てみましたが、TOPIX連動型のは2つあって、信託報酬は0.187%と0.66%でした。0.66%ってちょっとびっくり。

TOPIX連動型のを例に見てみたのですが、他のもこんな感じなのかな?たぶんそうなんでしょうね。

自分が銀行員なら罪悪感を覚えますけどね…。

売買されるタイミング

売買されるというか、約定されるタイミングと言った方が良いのかな?

投資信託は一般的には「15時までの注文なら、国内で運用してるものは注文日当日、海外のは翌営業日」という感じみたいですね。大体どこの証券会社も同じなのかな?

ETFは株式と同じ感じになるので、株式市場(≒証券取引所)が開いてる時間ってことになりますね。

日本のETFなら日本の市場が開いてる時間、米国ETFならアメリカ市場の開いてる時間に買ったり売ったりできます。

ここがかなり性質が違いますよね。

投資信託ではその日のうちに買ったり売ったりはできませんが、ETFならデイトレードも可能だし。

100円から買える?

前回の記事(投資信託のメリットについて)でも書きましたが、投資信託は100円から買えるんですね~。

この金額指定で買えるのが良いですね。お金のある人は気にしないと思いますけど。

ETFは株価によります。株と同じ感じですもんね。(ETFでも株価が100円以下ならもちろん買えるんですけど、ここではそういう事を言いたいわけではなくて…。分かってもらえるでしょうか)

例えば「iシェアーズ・コア 日経225 ETF」っていうのを見てみると、現在値が27,750円になってます(2022年6月24日15時の値)。

1口から買えるのですが、現物で買うとなると最低27,750円(+手数料)必要です。

「このETFを毎月1万円ずつ買いたいな~」と思っても、株価によっては買えないんですね。(ETFも「株価」っていうんですね)

買いたいものがあっても買えない…。きついです。でも投資信託なら可能ってわけですね。

ドル・コスト平均法が使えるし。ETFだとドル・コスト平均法はちょっと難しいですよね。お金のある人は良いですけど。

買値・売値と指値・逆指値注文

ETFは分かりやすいですね。値段を見ながら取引できます。

成行でその時の値段で買ってもいいし、株と同じく指値や逆指値で値段を決めて注文することも可能です。

投資信託の場合は「基準価額」というのがあります。

基準価額は1日1回、その日の取引を締め切った後で算出されて公表されるみたいです。

つまり、我々が注文をした後に価額が決まって約定されるので、いくらで買える(売れる)かハッキリ分からない状況で取引することになります。(「ブラインド方式」というらしいですね)

改めて考えると一般的にはあまりない取引の仕方ですね。コンビニがこんなんだったら安心して買い物できないですね。

弁当1つ買ったはいいけど、明日にならないと今日の弁当の値段が分からない。明日になってこの弁当の代金を請求される。

昨日の弁当の値段は300円ってなってたけど、今日の弁当の値段は600円になるかもしれない…。おそろしいです。

まあそんな極端に変動はしないと思いますけどね。分からないけど。

信用取引とCFD

それぞれについてさらっと説明。

信用取引は、証券会社から現金や株式を担保にお金を借りて、最大で3.3倍のレバレッジをかけて取引ができます。

CFDは「差金決済取引」の事をいいます。「Contract For Difference」の略だそう。

現物のやりとりはせずに、決済したあとの差額だけをやりとりするので差金決済と呼ぶんですね。

最大レバレッジはピンキリですね。FXもCFDの一種ですが25倍まではかけられるし。(IG証券のノックアウト・オプションだと1000倍くらい?)

細かい違いはあるみたいですが似たようなもんですね。要は2つともレバレッジがかけられるって事ですよね。

で、基本的に投資信託にはレバレッジはかけられません。

ですが、レバレッジのかかった投資信託を買う事はできます。

例えばこんなの。「SBI-SBI 日本株4.3ブル」。

「ブル」は上がれば利益が出るもの。牛(ブル)が角をかち上げるイメージ?

「ベア」は下がれば利益が出るもの。熊(ベア)の振り下ろす爪みたいなイメージ?

これは日々の値動きが日本の株式全体の値動きの大体4.3倍になるように運用されてるものです。

レバレッジ型の投資信託は一般的にはお勧めされていませんが…。それはまた別の話ですね。また今度にします。

ETFはものによりますがCFDとして取引できるものがあります。かなり限られますけど。

例えば「NEXT FUNDS 日経225連動型上場投信」(1321)は、IG証券で「日経225連動型上場投資信託」となっててCFD取引できますね。(でもコードは(1321.T)となってました。ちょっと違う?)

自分もやってるトライオートETFの「ナスダック100トリプル」は正式には「プロシェアーズ ウルトラプロQQQ」(ティッカー:TQQQ)と呼ばれるものですが、これは米国ETFです。

ETFとして買えるのは日本の証券会社にあるのかな?ちょっと見当たりませんでした。

ただ、これはCFDとして取引することが可能です。GMOクリック証券やIG証券、あと自分もやってるインヴァスト証券ですね。

IG証券は15,000銘柄以上のCFDを扱っています。ここなら大体なんでもありますね。一応貼っておきます。

ここのスマホのアプリは株価指数のチャートを見るのに重宝してます。使いやすいんですよね。

ETFとして買えなくてもCFDだと買えるってのもあるんですね。レバレッジ1倍ならそんな変わんないかな。コストは違うと思うけど。

(ちなみに、同じものを現物ETFとCFDでそれぞれ買うとどう違ってくるのか実験中です→VYM 現物とCFDで比較 2ヵ月経過(2022年6月))

まあ「ETFはレバレッジがかけられるものもある」くらいでいいかな?(信用取引ならたぶん全てのETFにレバレッジをかけられますね。やったことないから知らないけど)

分配金再投資

分配金を再投資するとしないのとでは、短期間では大きな差は出ないのですが、長期間では結構な違いが出てくるかな?

いわゆる複利効果ってやつですね。アインシュタインが「人類最大の発明」と呼んだやつです。

投資信託もETFも分配金が出ますが、それの扱いに違いがあります。

(ここでは「分配金あり」の投資信託についての話です。「分配金なし」の話は下に書きました)

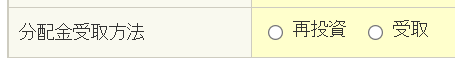

投資信託は購入時に「再投資」か「受取」か選べます。SBI証券ではこんな感じ。

再投資の方にすると、分配金が出たときに受け取るはずのお金を使って買える分の投資信託を新たに買ってくれます。もちろん同じ投資信託に再投資します。

受取は分配金を再投資せずに証券口座に振り込んでもらいます。そのままですけど。

投資信託はこの2つを選べるんですね。選択肢があると。

ETFは受け取り一択です。自動での再投資はしてくれません。1口単位での購入だからかな?分配金が少ないと1口も購入できないですしね。

再投資するには自分で新たに購入しないといけません。分配金がある程度貯まったらそれで違うETFを買ってもいいですし、それはそれで良いんですけどね。

あと税金の事がありますね。

投資信託だろうがETFだろうが分配金を受け取ると、そこに税金が発生します。20.315%ですね。(「普通分配金」についてです。元本を下回っていた場合の「特別分配金」というやつには税金がかからないそう。初めて知りました)

再投資する場合でも税金を引かれたあとの金額が再投資に回ります。

なので投資信託を買う時に「受取」を選んでいても自分でちゃんと再投資していれば同じ事ではありますね。面倒ですけど。

なんのために投資をしてるかにもよるのですが、投資信託の場合は一般的には「再投資」を選択する人が多いと思います。資産の最大化が目的であれば。

やっぱり自動でやってくれるのは便利ですよね。ほったらかしにできるし。楽は大事。

日々の生活費の足しにしたい人は受け取ればいいし。

自分は受け取りたいかな?ある程度貯まったら別のものに投資したいと思うかもしれないし。

完全な不労所得ってこれの事ですもんね。憧れますね~。これだけで生活できるのって。今はまだその段階ではないけど。

つみたてNISAに関して

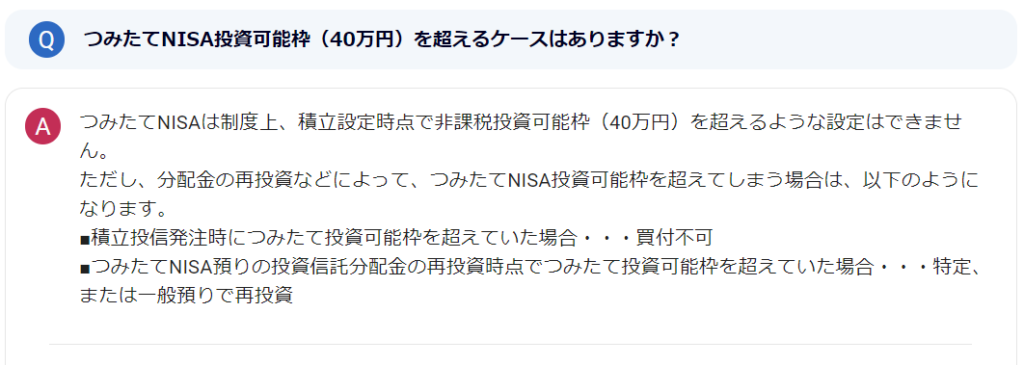

ただ、ここで一つ問題があります。積立NISAに関してですが、分配金を「再投資」した場合年間40万円の枠を超えてしまう事があります。

このことは考えていませんでしたがどうなるのでしょうか?

SBI証券の「よくあるご質問」に載ってました。

ということらしいです。

「分配金あり」の投資信託を買う場合は「受取」の方が無難かもしれないですね。

投資信託なら分配金に税金をかけられずに再投資できる

投資信託には「分配金あり」のものと「分配金なし」のものがあります。

「あり」のものに関しては上に書いた通りです。

「なし」のものは、本来受け取るはずだった分配金分も再投資してくれてるものです。

「あり」のものとの違いは、分配金分に税金がかからず再投資できるということでしょうか。そもそも受け取ってないから税金もかからない。

ここも投資信託のメリットじゃないでしょうか?複利の効果を最大限に発揮できますね。

ただ、どの程度再投資に回ってるのかがよく分からないんですよね…。本当にちゃんと再投資してくれてるのか。たぶんしてるんでしょうけど。

コスト

同じ内容の投資信託とETFで比較するとどの程度違うのか。

大事なところですね。これが一番知りたかった事です。前にS&P500のを調べたときは「あれ?そんなに大差ない…」という感じでしたけど。(一応前に書いた記事を載せておきます→S&P500に連動した投資信託、S&P500に連動したETF)

まずコストには2種類。「売買コスト」と「保有コスト」ですね。

売買コストはあんまり気にしなくていいかな?投資信託はほとんどが買付手数料は無料になってますよね。ノーロードってやつ。

ETFに関してもほぼかからないし。デイトレードするなら別ですが、自分はそれはしないので。

保有コストは主に信託報酬ですね。

信託報酬の内訳としては、「運用会社が運用するのにかかる費用」と「信託銀行がお金を管理するのにかかる費用」と「販売会社が販売するのにかかる費用」だそうです。

ETFの場合は我々が直接株式市場で買うので、3つめの「販売会社が~」ってのがないために信託報酬が安くなるって事で良いでしょうか。

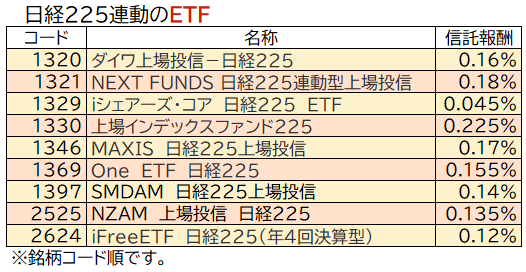

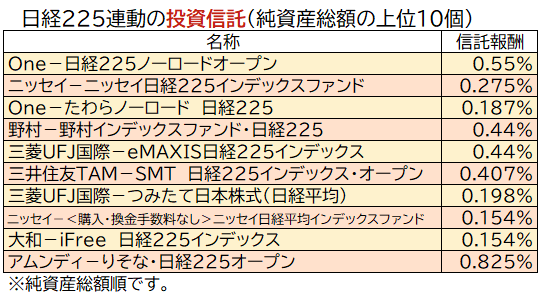

今回は比較対象は日経225(日経平均)にしようかな。S&P500に関しては前にやったし。

ということでSBI証券のサイトで調べました。

投資信託については「日経」で検索して出てきたものの中から純資産総額の上位10個に絞ってます。

実質コストではなく、表面上の信託報酬の比較です。(何度もリンクを貼って申し訳ないのですが、実質コストに関してはS&P500に連動した投資信託の記事の「投資信託のコスト」に書いてます)

SBI証券のサイトに載っている信託報酬を書いたのですが、これたぶん税抜きです。

投資信託の方は0.1%台のもありますが、ETFと比べるとやっぱり総じて高めですね。

ETFは上から3つめの1329が群を抜いて低いです。信託報酬は0.045%となってますが、税込みで0.0495%でした。

ただこれちょっと分かりません。SBI証券のサイトでは0.045%となっていて、「東証マネ部」というサイトで見ると税込み0.0495%となってました。でも管理会社であるBlackRock社のサイトで1329のファクト・シートというのを見ると、信託報酬は税込み0.1155%となっています。

1329以外はたぶん上の表の通りだとは思うのですが…。なんでこれは違うんだろう?まぁここでは大雑把な比較なのでそれは置いておきます。

上の表には載ってませんが、日経225連動型の投資信託で信託報酬が一番安いのはたぶんこれ。

「PayPay-PayPay投信 日経225インデックス」 信託報酬は0.143%

一応全部みたので確かかなと思います。2021年3月8日設定でまだ若いので、純資産総額は低いですね。(別に勧める気はありません。「ペイペイ」ってネーミングも好きじゃないし。「ペイペイ」って…)

まあ日経225連動型の自体がそんなに人気ないのかな。上の表では一番純資産が多い「One-日経225ノーロードオープン」でも、全体では37位でした。投資信託全体での上位はほぼアメリカの株やREITですね。自分の国のはみんな買わないのね…。他人の事言えないけど。

まとめると、日経225連動型ので一番信託報酬が安いのは投資信託で0.143%、ETFで0.12%。

インデックスファンドなので成績は同じになるし(乖離が大きいのはダメですけど)、この2つのファンドの比較で良いかと思います。

この差をどう考えるかですよね。

自分なら手間を減らしたいので投資信託になるかな~?0.02%くらいの差であれば。0.1%くらいあればもう少し考えると思いますけど。

ただ今回は日経225連動型のを例にしたので、他のものであればまた違うのかもしれないですね。

でも米国の指数であるS&P500でも、投資信託と国内ETFの差はあんまりなかったんですよね。

一番コストが安いので比較すると、投資信託で0.1123%、ETFで0.0945%。これも0.02%弱の差です。

国内ETFと米国ETFだと米国ETFの圧勝でしたけどね(米国ETFのVOOとIVVは0.03%)。

みなさんはどう考えるでしょうか?

自分は今回勉強してみて、「やっぱり簡便な投資信託でいいや~」という結論に達しました。とりあえずは。

また知識が増えてきたら考えも変わるかもしれませんね。

とまあ「投資信託とETFの違い」はこんな感じでした。まだあるとは思いますけど、自分はこれが精いっぱい。

結局のところは投資する本人が何を重要視するかで変わってきますよね。

自分はめんどくさがりなので、手間がかからないということに重点を置いてしまいます。

米国ETFについてはコストがかなり安いので考える余地はあるかな~くらいです。

とはいえ投資って割合の世界なので、投資資金が少ないうちはコストも安いし投資信託で良いかなと。

お金のある人はまた違うんでしょうけどね~。

ということで?今回はこんなところです。

投資信託についてはたぶん今回の第2回で終わりですね…。

また違うことを調べようと思います。では🙋♀️

(間違えてるところがあれば教えてください🙏)

コメント